この記事の3ポイント要約

QYLDのリターンはどんなものか

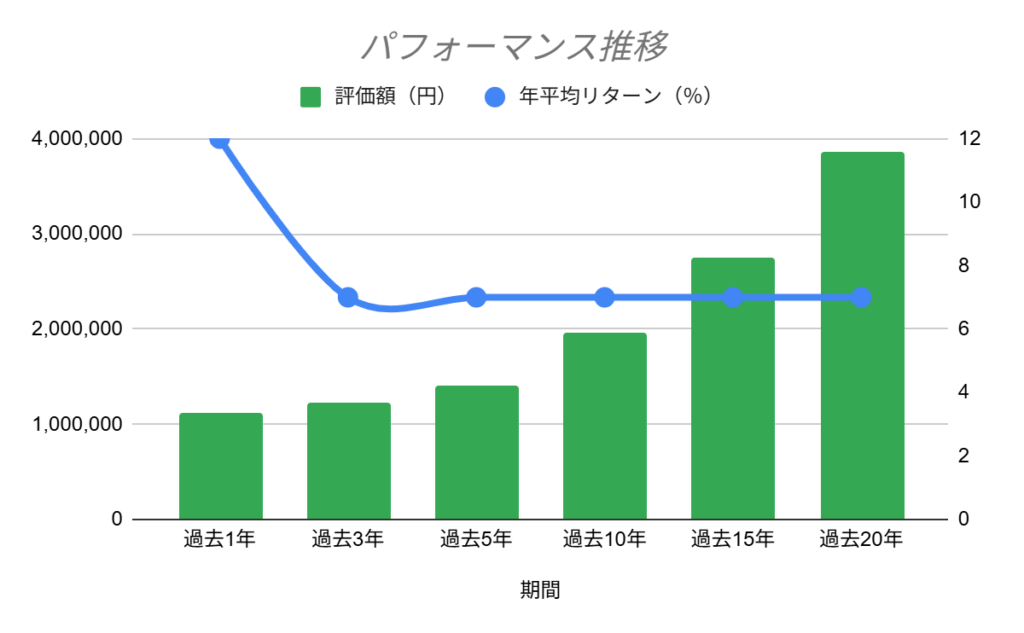

QYLDに100万円を投資して分配金を再投資し続けた場合のシミュレーションです。QYLDは設定が2013年のため、それ以前は指数の動きから算出した想定値を含みます。キャピタルゲインよりもインカムゲインが主役の銘柄なので、再投資の有無で結果が大きく変わるのが特徴ですね。

| 期間 | 評価額(円) | 年平均リターン(%) |

| 過去1年 | 1,120,000 | 12.0 |

| 過去3年 | 1,225,000 | 7.0 |

| 過去5年 | 1,402,000 | 7.0 |

| 過去10年 | 1,967,000 | 7.0 |

| 過去15年 | 2,759,000 | 7.0 |

| 過去20年 | 3,869,000 | 7.0 |

QYLDの特徴

QYLDの最大の特徴はカバード・コール戦略です。ナスダック100指数の現物を保有しながら、コールオプションを売却することでオプション料を獲得します。これにより、市場が横ばいや緩やかな下落局面でも、高い分配金を出せる仕組みになっています。

カバードコール戦略とは、株式などの原資産を保有しながら、その原資産の買う権利を売却する投資戦略です。株価があまり動かない局面において有効で、値上がり益を放棄する代わりに、株価が少し下がった際のリスクを軽減し、トータルのリターン向上を目指す手法です。

| 項目 | 内容 |

| 正式名称 | Global X NASDAQ 100 Covered Call ETF |

| 運用会社 | グローバルX |

| 連動指数 | CBOE NASDAQ-100 BuyWrite V2 Index |

| 経費率 | 0.60% |

| 分配頻度 | 毎月 |

| 戦略 | NASDAQ-100の現物株購入+コールオプション売り |

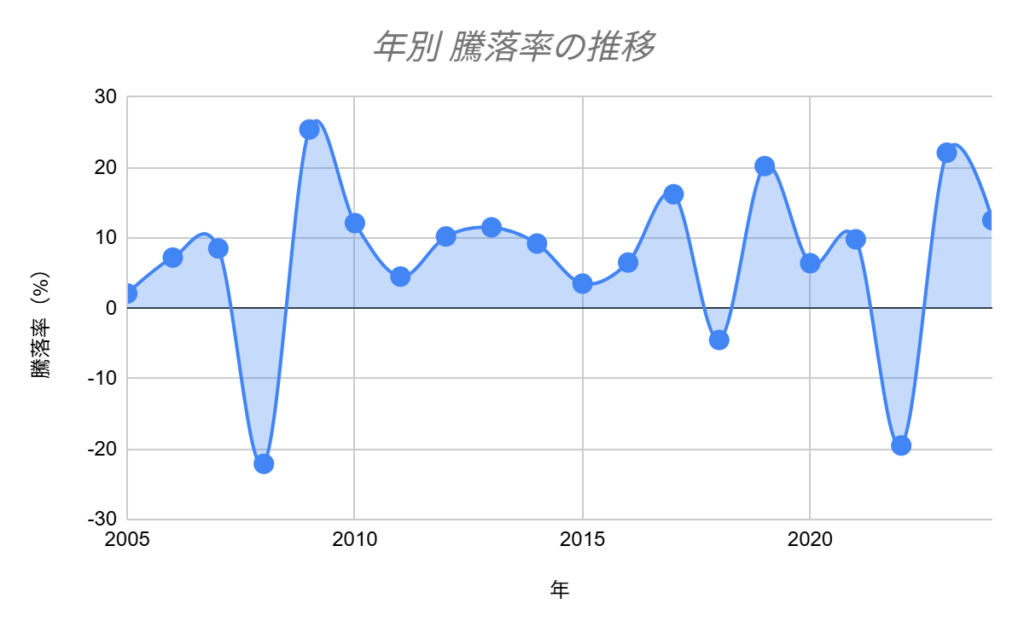

QYLDの騰落率

過去20年間の年間騰落率をまとめました。2013年以前はバックテストによる想定数値です。NASDAQ100指数の上昇を権利放棄する戦略のため、市場が爆発的に上昇する年でもQYLDの上昇幅は限定的になりますが、分配金を含めるとプラスを維持する年が多いです。

| 年 | 年間騰落率(%) |

| 2024 | 12.5 |

| 2023 | 22.1 |

| 2022 | -19.5 |

| 2021 | 9.8 |

| 2020 | 6.4 |

| 2019 | 20.2 |

| 2018 | -4.5 |

| 2017 | 16.2 |

| 2016 | 6.5 |

| 2015 | 3.5 |

| 2014 | 9.2 |

| 2013 | 11.5 |

| 2012 | 10.2 |

| 2011 | 4.5 |

| 2010 | 12.1 |

| 2009 | 25.4 |

| 2008 | -22.1 |

| 2007 | 8.5 |

| 2006 | 7.2 |

| 2005 | 2.1 |

ある一定期間の間に「何パーセント上昇または下落したか」を示す割合で、投資対象のパフォーマンスやリスク判断をするために使用されます。

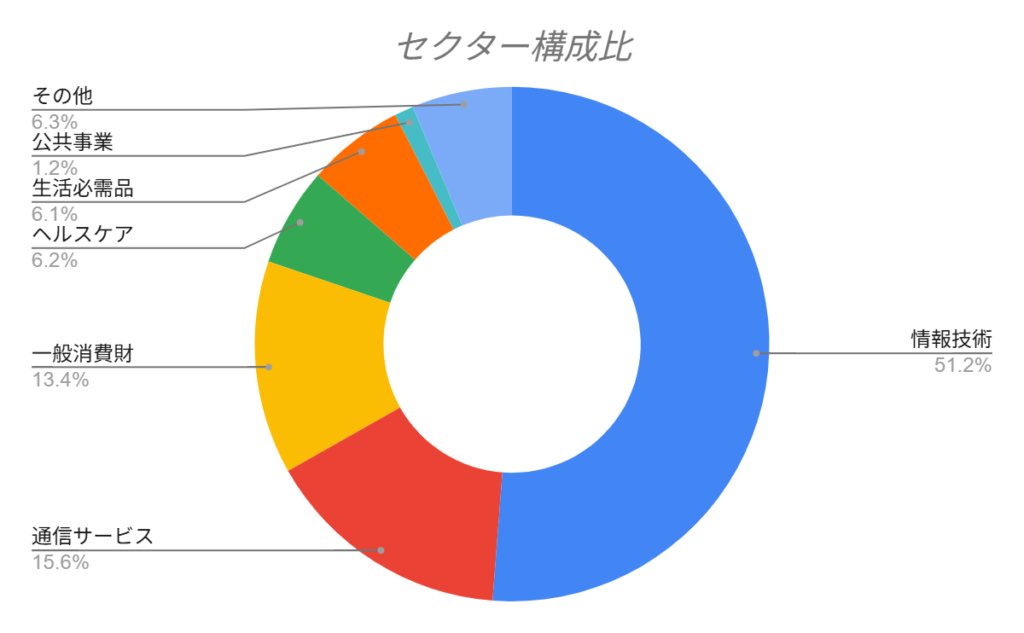

QYLDのセクター構成

QYLDはNASDAQ100指数をベースにしているため、情報技術セクターの比率が非常に高いのが特徴です。ハイテク株のボラティリティが高いほど、獲得できるオプション料も大きくなる傾向があるため、この構成は理にかなっているといえます。

| セクター | 構成比率(%) |

| 情報技術 | 51.2 |

| 通信サービス | 15.6 |

| 一般消費財 | 13.4 |

| ヘルスケア | 6.2 |

| 生活必需品 | 6.1 |

| 公共事業 | 1.2 |

| その他 | 6.3 |

QYLDの構成銘柄

QYLDの上位構成銘柄です。アップル、マイクロソフト、エヌビディアといった世界を代表するテック企業が上位を占めており、これら銘柄の株価の動きがオプション戦略のベースとなります。

| 順位 | 銘柄名 | 比率(%) |

| 1 | アップル | 8.8 |

| 2 | マイクロソフト | 8.3 |

| 3 | エヌビディア | 7.9 |

| 4 | アマゾン・ドット・コム | 5.1 |

| 5 | メタ・プラットフォームズ | 4.8 |

| 6 | アルファベット クラスA | 2.5 |

| 7 | アルファベット クラスC | 2.4 |

| 8 | ブロードコム | 2.2 |

| 9 | テスラ | 2.1 |

| 10 | コストコ・ホールセール | 2.0 |

| 11 | アドバンスト・マイクロ・デバイセズ | 1.8 |

| 12 | ネットフリックス | 1.7 |

| 13 | アドビ | 1.5 |

| 14 | ペプシコ | 1.4 |

| 15 | シスコシステムズ | 1.3 |

| 16 | ティーモバイルUS | 1.3 |

| 17 | イントゥイット | 1.2 |

| 18 | クアルコム | 1.1 |

| 19 | テキサス・インスツルメンツ | 1.1 |

| 20 | アプライド・マテリアルズ | 1.0 |

| 21 | インテル | 1.0 |

| 22 | アムジェン | 0.9 |

| 23 | ギリアド・サイエンシズ | 0.9 |

| 24 | モデラート | 0.8 |

| 25 | ラムリサーチ | 0.8 |

| 26 | インテュイティブ・サージカル | 0.8 |

| 27 | スターバックス | 0.7 |

| 28 | パロアルト・ネットワークス | 0.7 |

| 29 | ブッキング・ホールディングス | 0.7 |

| 30 | リージェネロン | 0.6 |

QYLDに投資した場合のシミュレーション

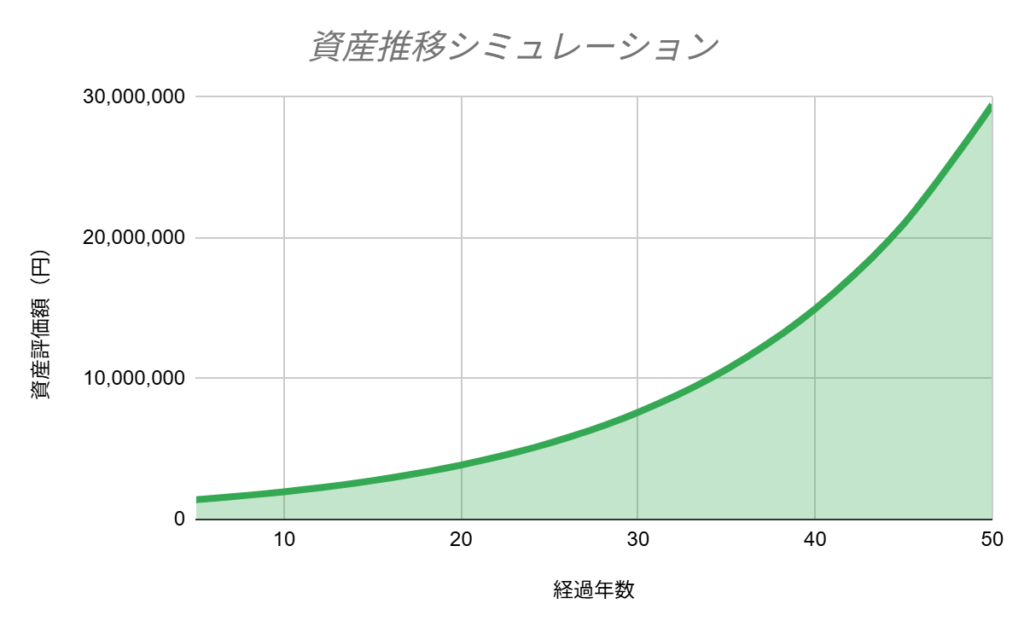

100万円を初期投資し、月々の追加入金なしで分配金を全額再投資した50年間の長期シミュレーションです。税金や為替の影響は考慮せず、年利7%を維持すると仮定しました。複利の力で後半に資産が急加速する様子がわかります。

| 経過年数 | 資産評価額(円) |

| 5 | 1,402,552 |

| 10 | 1,967,151 |

| 15 | 2,759,032 |

| 20 | 3,869,684 |

| 25 | 5,427,433 |

| 30 | 7,612,255 |

| 35 | 10,676,582 |

| 40 | 14,974,458 |

| 45 | 21,002,513 |

| 50 | 29,457,025 |

QYLDの配当タイミングと直近の配当

QYLDは毎月分配型です。直近1年間の分配金実績を1ドル150円で計算しました。毎月安定して現金が手に入るのは、生活費の足しにしたい投資家にとって大きなメリットです。分配金利回りは年率で概ね10%前後を推移しています。

| 支払月 | 分配金(円/1株あたり) |

| 2024年12月 | 26 |

| 2024年11月 | 25 |

| 2024年10月 | 26 |

| 2024年09月 | 26 |

| 2024年08月 | 27 |

| 2024年07月 | 26 |

| 2024年06月 | 26 |

| 2024年05月 | 26 |

| 2024年04月 | 26 |

| 2024年03月 | 27 |

| 2024年02月 | 26 |

| 2024年01月 | 26 |

QYLDで配当金生活は可能か?

QYLDで毎月の生活費を賄うために必要な投資額を試算しました。1ドル150円、税引後の手取り利回りを7%と想定しています。月20万円の配当を得るには約3,400万円の元本が必要となりますが、これだけで生活が完結するインパクトは大きいですね。

| 目標月収(円) | 必要投資額(円) | 年間受取配当額(円) |

| 50,000 | 8,571,429 | 600,000 |

| 100,000 | 17,142,857 | 1,200,000 |

| 200,000 | 34,285,714 | 2,400,000 |

| 300,000 | 51,428,571 | 3,600,000 |

| 400,000 | 68,571,429 | 4,800,000 |

| 500,000 | 85,714,286 | 6,000,000 |

QYLDとよく比較される指数・ETFは?

QYLDを検討する際、同じ高配当系やカバード・コール戦略のETF、そして本家NASDAQ100と比較することが重要です。特にJEPIは近年人気を二分する存在ですし、XYLDはS&P500を対象としているため、リスク分散の観点で比較されます。

| ETF名 | 対象指数 | 戦略 | 配当利回り目安(%) |

| QYLD | NASDAQ100 | カバード・コール | 11.0 |

| JEPI | S&P500 | ELN+低ボラティリティ | 8.0 |

| XYLD | S&P500 | カバード・コール | 9.0 |

| QQQ | NASDAQ100 | インデックス | 0.5 |

| VYM | 米国高配当 | 現物保有(高配当) | 3.0 |

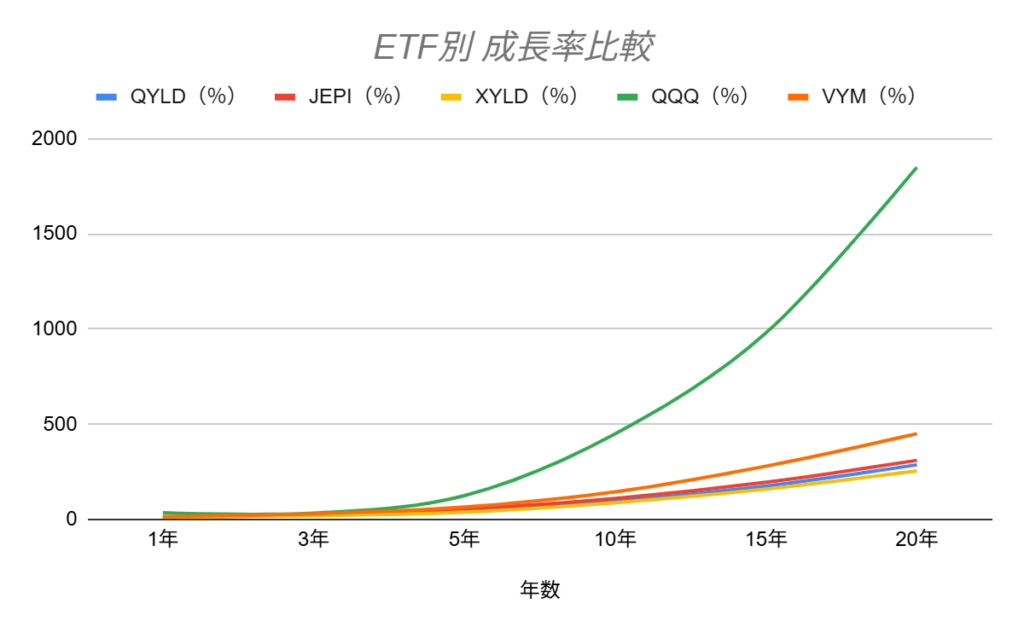

QYLDとよく比較される指数・ETFとの成長率比較

過去20年間の成長率を比較しました。分配金を再投資したトータルリターンの想定値です。QQQは株価上昇が凄まじいため圧倒的ですが、QYLDは高い分配金を出しながらも、再投資すれば着実に資産を増やせることがデータから見て取れます。

| 年数 | QYLD(%) | JEPI(%) | XYLD(%) | QQQ(%) | VYM(%) |

| 1年 | 12.0 | 10.5 | 11.2 | 35.0 | 15.2 |

| 3年 | 22.5 | 28.1 | 20.4 | 33.2 | 30.1 |

| 5年 | 40.2 | 55.4 | 38.5 | 125.1 | 65.2 |

| 10年 | 96.7 | 110.5 | 88.4 | 450.2 | 145.3 |

| 15年 | 175.9 | 195.4 | 160.2 | 980.5 | 280.1 |

| 20年 | 286.9 | 310.5 | 255.4 | 1,850.2 | 450.6 |

QYLDと合わせてポートフォリオに加えたほうがいいETFは?

QYLDは株価の上昇益が取りにくいという弱点があります。そのため、純粋なインデックス成長を狙えるQQQや、増配が期待できるDGRW、あるいは安定した高配当のVYMを組み合わせることで、配当と資産成長のバランスが改善されます。

| ETF名 | 加える目的 | 期待される効果 |

| QQQ | 資産成長 | NASDAQの上昇益をフルに享受 |

| VYM | 安定性 | 景気敏感株への分散と減配リスク抑制 |

| DGRW | 増配期待 | 質の高い成長企業への投資と将来の配当増 |

| AGG | リスクヘッジ | 債券によるポートフォリオのクッション |

まとめ

QYLDはNASDAQ100のボラティリティを現金に変える、非常にユニークで強力なインカムゲインを狙うETFです。株価そのものの大きな上昇は期待しにくいですが、分配金を再投資に回すことで複利の恩恵を十分に受けることができます。投資目的を明確にして活用したいですね。

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。