この記事のポイント

FANG+は10銘柄に限定した指標であり、銘柄選定ロジックが秀逸

FANG+という指数は2017年に作成された比較的新しいものです。

ICE Data Indices, LLCという会社が作りました。

投資対象銘柄は10銘柄のみとなっており、固定枠が6枠で変動枠が4枠。変動枠の見直しは3ヶ月に1回実施されます。固定枠も状況によっては見直される可能性があるので、柔軟性はそこまで低くはないですね。

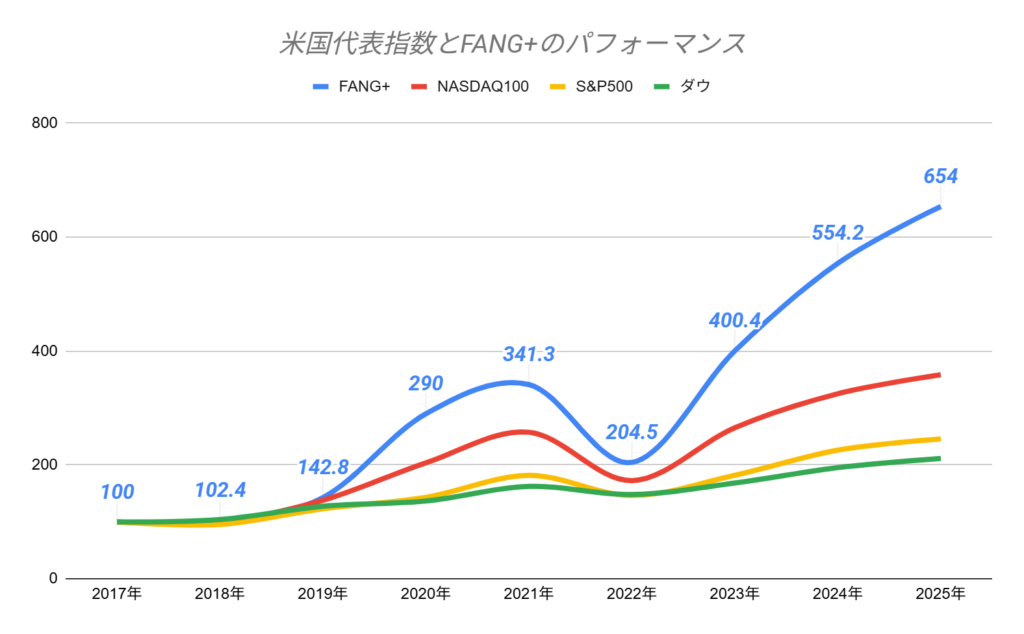

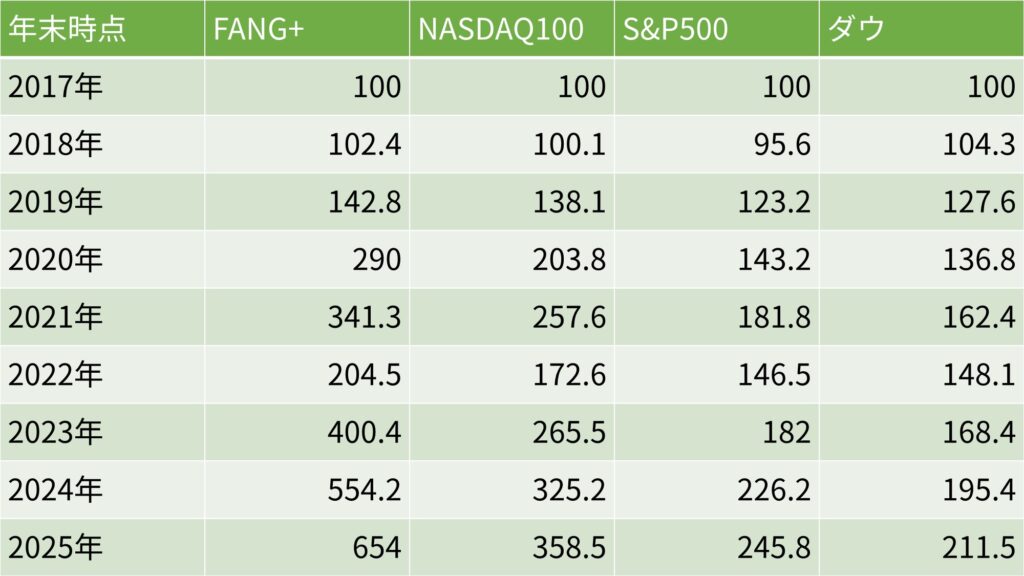

指数のパフォーマンスとしては指数作成以来(2017年~2025年末)で約6.8倍に成長しており、S&P500の成長率と比較しても図抜けています。

FANG+の実績は、他の米国代表指数を圧倒

起点となるFANG+指数の作成日を100としたときの米国代表指数とのパフォーマンスを比較してみると、FANG+は圧倒的。NASDAQ100とも2倍以上の差をつけています。

様々な似たような指数がでてきているが、FANG+が最も優秀

① 銘柄選定ロジックが秀逸

固定6枠+変動4枠の合計10銘柄を3ヶ月に1回、見直すロジックです。

- 固定6銘柄:メタ、アップル、アマゾン、ネットフリックス、マイクロソフト、アルファベットの6銘柄は原則固定されますが、条件が満たせなくなった場合見直される可能性があります。

- 変動4枠: エヌビディア、ブロードコム、クラウドストライク、パランティアの4銘柄が変動枠です。

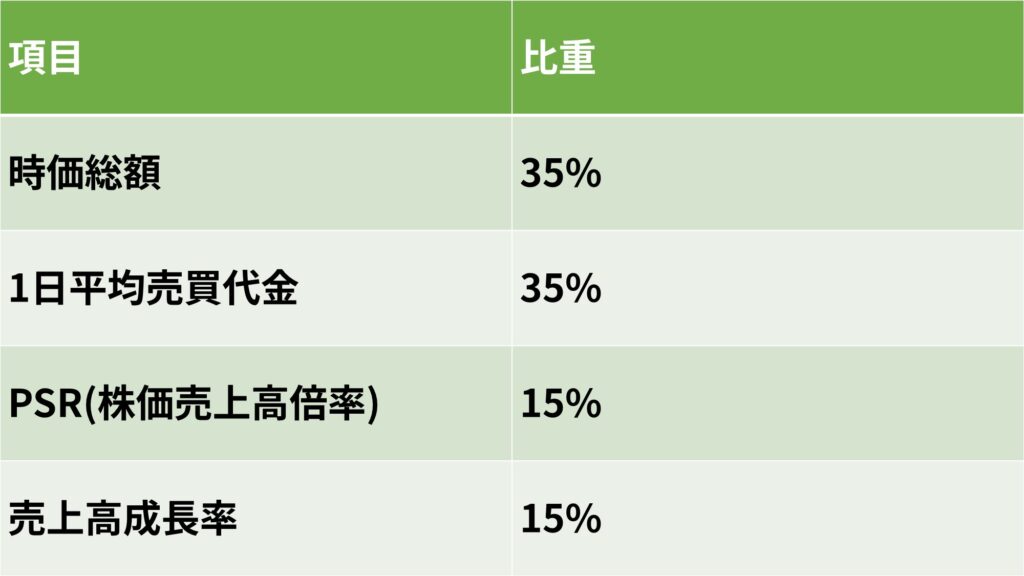

以下の項目でスコアリングされ、銘柄選定がなされます。

スコアリングの対象となるには、まず高い流動性基準をクリアする必要があり、

- 時価総額: 50億ドル以上

- 1日平均売買代金: 過去6ヶ月間の1日平均で5000万ドル以上

でないと対象外となります。

つまり、ビジネスとして規模が大きく、投資家からの注目度も高く流動性が担保されていて初めて対象銘柄となるということです。

そのうえでPSR(株価売上高倍率)と売上高成長率が加味されます。

企業の時価総額を年間売上高で割った指標で、株価が売上高に対して割安か割高かを判断するのに使われる。特に利益がまだ出ていない成長企業の評価、「売上に対して株価がどれだけ期待されているか」を見るにあたって適している指標です。

つまり、期待もされているし、実際に売上が増えている企業に絞り込まれます。

ここまで触れた4つの項目でのスコアリングを通じて、最終的に以下の条件にみあった銘柄が選定されます。(スコアリングの対象は原則として米国企業のみ)

- 継続維持: ランキングが15位以内であれば残留

- 新規採用: スコアランキングで10位以内に入ること

維持と新規で条件が異なるのは、無駄な入れ替えを防ぐためです。10位から11位に転落しただけで入れ替えをしていたら、毎回入れ替えが発生する可能性が高まり、売買コストも増すこともあり指数の安定性が下がってしまうのです。

② 等金額加重という加重方式もいい

FANG+は全10銘柄を10%ずつ保有する等金額加重を採用しています。

これの何がすごいのかというと、「安く買い、高く売るが自動的に繰り返せること」です。

もう少し詳しく解説すると、FANG+は3ヶ月に一度のリバランスを行い、10銘柄の比率を10%ずつに調整します。その際に以下の処理が行われるのです。

- 利益確定処理:値上がりして比率が上がった銘柄を10%になるように売る

- 安値仕込み(買い)処理:値下がりして比率が10%を下回った銘柄を買い増す

つまり、「平均への回帰を利用した合理的な投資」が強制的に実行されるということです。

「上がりすぎたものはいつか下がり、下がりすぎたものはいつか上がる」という株における平均回帰の性質を鑑み、機械的に利益を積み上げる手法です。統計学的に、一時的に平均から大きく外れた数値は、平均的な水準(数値)に戻っていくという平均回帰の概念があり、株の世界でも同様の事象がみられています。

③ FANG+の銘柄でのエコシステムが確立されている

FANG+の10銘柄は「お互いが顧客であり、供給者である」という関係性を築いています。

- 供給者(エヌビディア、ブロードコム):AIの計算に必要なGPUや、それらを繋ぐ通信チップを提供

- 顧客(マイクロソフト、アルファベット、アマゾン、メタ):買ったチップを使って巨大なデータセンターを構築し、自社のAIサービスやクラウドサービスを稼働させている

- 供給者(マイクロソフト、アルファベット、アマゾン):世界シェアを独占するクラウド基盤を提供

- 顧客(パランティア、クラウドストライク、ネットフリックス):自社のAI解析ツールやセキュリティ機能、映像配信データをクラウド上で処理

- 供給者(マイクロソフト、アップル、アルファベット、メタ):デバイスや、OS、検索エンジン、SNSという出口を提供

- 顧客(全銘柄):(例えば、)ネットフリックスやアマゾンのサービスはアップルやアルファベットのデバイスを通じてユーザーに届けられる

要するに、利益が次の利益を生む、自己増殖的なサイクルが形成されているということです。

まとめ

FANG+は10銘柄にしか投資をしないものの、優良企業に投資し続けるロジックとなっており、長期投資にも向いています。

S&P500やNASDAQ100と比べると、分散効果が異なるためボラティリティが高くなりがちですが、その分跳ねたときのリターンは大きくなります。投資握力が強い人にはもってこいの指標です。

最近ではメガ10やUSテックトップ20などの比較対象となるような投資信託もでていますが、FANG+の秀逸な銘柄選定・運用ロジックには及ばないのではないでしょうか。FANG+の信託報酬はやや高めですが、十分に支払う価値があります。

FANG+指数を詳細に理解し、長期投資の価値を感じる方は積極的に投資してみてください。

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。