この記事のポイント

VTIとは?特徴は?

VTIは、米国の株式市場のほぼ100%をカバーするETFです。

小型株から大型株まで、約4,000銘柄に分散投資できるのが最大の魅力です。

低コストで市場平均のリターンを狙えるため、コア資産として最適な銘柄です。

| 項目 | 内容 |

| 正式名称 | Vanguard Total Stock Market ETF |

| ティッカー | VTI |

| 運用会社 | Vanguard(バンガード) |

| 設定日 | 2001年5月24日 |

| 連動指数 | CRSP US Total Market Index |

| 経費率 | 0.03% |

| 銘柄数 | 約4,000銘柄 |

| 配当頻度 | 四半期(年4回) |

| おすすめポイント | 詳細 |

| 超低コスト | 経費率0.03%は業界最低水準。コストを気にせず長期投資が可能。 |

| 分散効果 | 米国市場のほぼ全て(約4,000銘柄)に分散し、個別銘柄リスクを大幅に低減。 |

| 市場連動 | 米国市場全体の成長を享受できるため、特別な銘柄分析が不要。 |

| 柔軟性 | 成長株からバリュー株まで幅広くカバーし、市場のトレンド変化に対応しやすい。 |

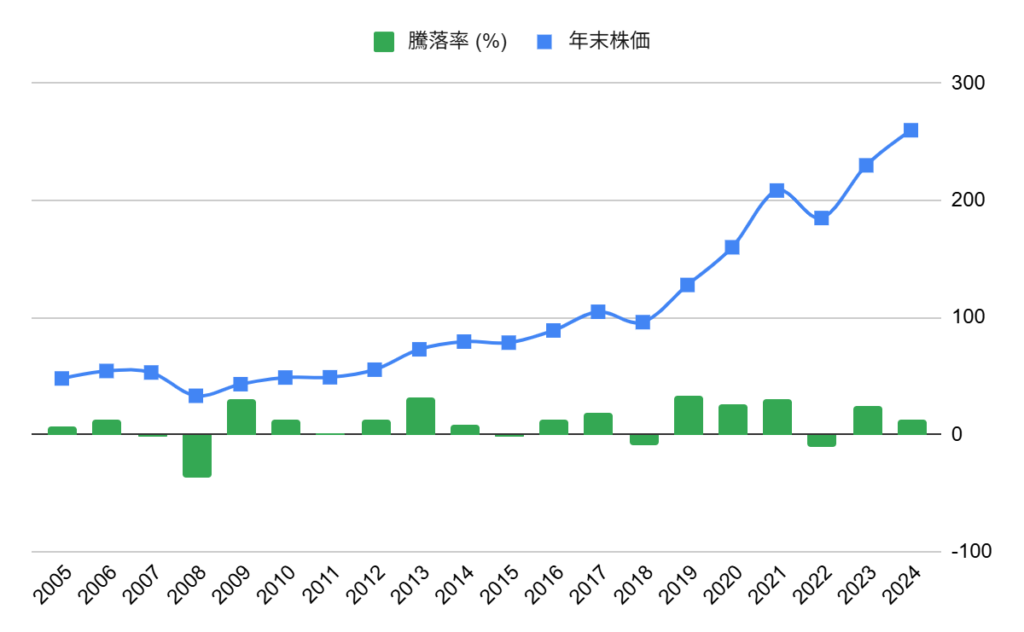

VTIの株価・推移・成長率(パフォーマンス)

VTIが設定された2001年以降、米国市場はITバブル崩壊、リーマンショック、コロナショックなど、数々の危機を乗り越えてきました。特に近年のテクノロジー株の成長が、VTIの株価を押し上げてきたことは明らかです。(※データはあくまで想定値に基づき、実際の市場リターンを示すものではありません。)

| 年 | 年初株価 | 年末株価 | 騰落率 (%) |

| 2005 | 45.10 | 47.90 | 6.21 |

| 2006 | 47.90 | 54.30 | 13.36 |

| 2007 | 54.30 | 53.00 | -2.40 |

| 2008 | 53.00 | 33.10 | -37.55 |

| 2009 | 33.10 | 43.00 | 29.91 |

| 2010 | 43.00 | 48.70 | 13.26 |

| 2011 | 48.70 | 48.90 | 0.41 |

| 2012 | 48.90 | 55.40 | 13.29 |

| 2013 | 55.40 | 72.80 | 31.41 |

| 2014 | 72.80 | 79.40 | 9.07 |

| 2015 | 79.40 | 78.50 | -1.13 |

| 2016 | 78.50 | 88.90 | 13.25 |

| 2017 | 88.90 | 104.90 | 17.99 |

| 2018 | 104.90 | 96.00 | -8.48 |

| 2019 | 96.00 | 127.80 | 33.13 |

| 2020 | 127.80 | 160.00 | 25.19 |

| 2021 | 160.00 | 208.50 | 30.31 |

| 2022 | 208.50 | 185.00 | -11.27 |

| 2023 | 185.00 | 230.00 | 24.32 |

| 2024 | 230.00 | 260.00 | 13.04 |

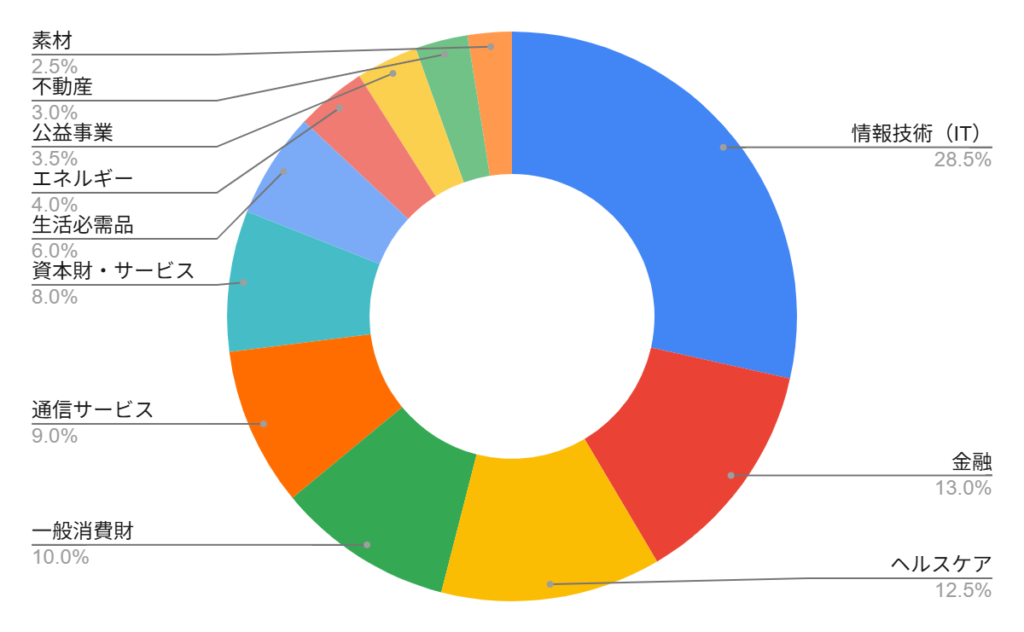

VTIのセクター構成

情報技術(IT)が最も大きな比重を占め、次いで金融、ヘルスケアが続く形は、現代のイノベーションとサービス主体の経済構造を反映しています。VTIは特定のセクターに過度に偏らず、幅広いセクターに分散しているため、景気循環や技術革新による市場の変化にも柔軟に対応できる強みがあります。

| セクター | 構成比率 (%) |

| 情報技術(IT) | 28.5 |

| 金融 | 13.0 |

| ヘルスケア | 12.5 |

| 一般消費財 | 10.0 |

| 通信サービス | 9.0 |

| 資本財・サービス | 8.0 |

| 生活必需品 | 6.0 |

| エネルギー | 4.0 |

| 公益事業 | 3.5 |

| 不動産 | 3.0 |

| 素材 | 2.5 |

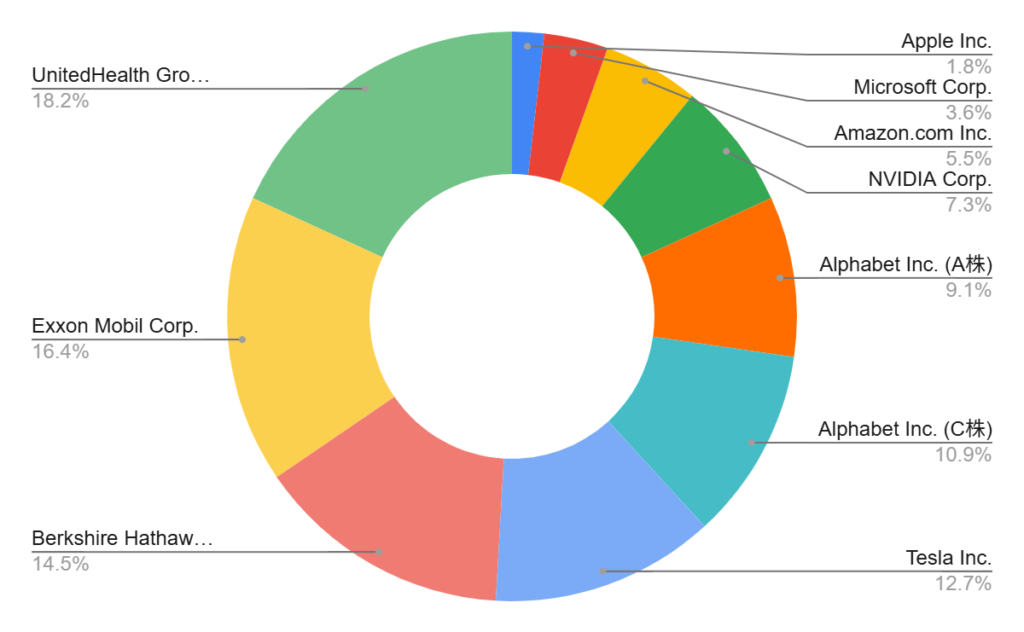

VTIの構成銘柄

VTIは大型株から小型株まで約4,000銘柄で構成されていますが、ETFの特性上、時価総額の大きい企業が上位を占めます。これらの企業の成長が、そのままVTIのパフォーマンスを大きく左右することになります。

| 順位 | 銘柄名 | 構成比率 (%) |

| 1 | Apple Inc. | 4.50 |

| 2 | Microsoft Corp. | 4.30 |

| 3 | Amazon.com Inc. | 3.00 |

| 4 | NVIDIA Corp. | 2.50 |

| 5 | Alphabet Inc. (A株) | 2.00 |

| 6 | Alphabet Inc. (C株) | 1.90 |

| 7 | Tesla Inc. | 1.80 |

| 8 | Berkshire Hathaway Inc. (B株) | 1.50 |

| 9 | Exxon Mobil Corp. | 1.00 |

| 10 | UnitedHealth Group Inc. | 1.00 |

VTIに投資した場合のシミュレーション

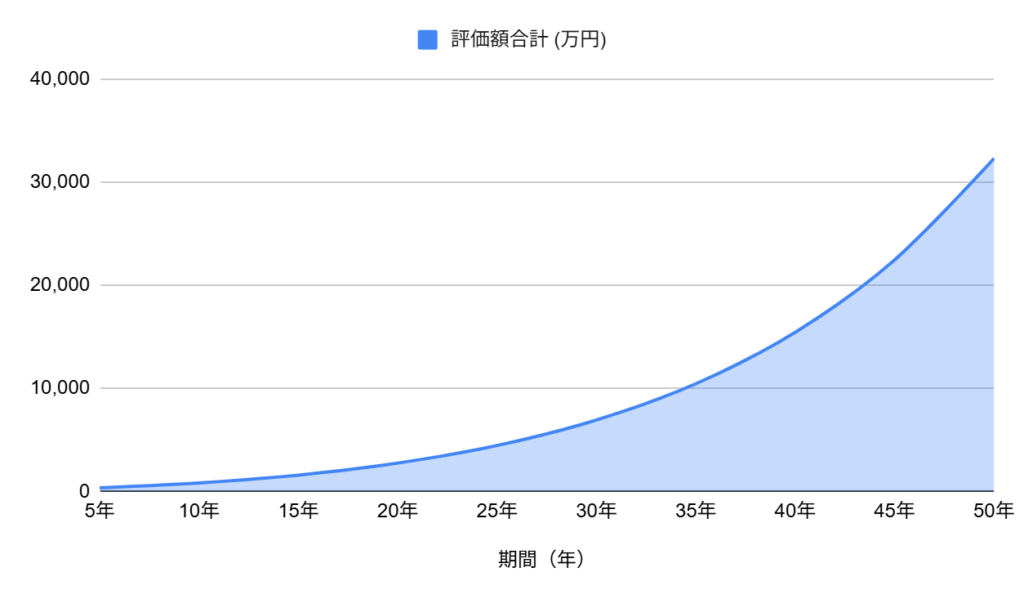

このシミュレーションは、毎月一定額をVTIに投資し続けた場合の資産成長を5年ごとにまとめたものです。特に投資期間が長くなるにつれて、資産の増加スピードが加速していく様子が理解できるでしょう。これは、株価の値上がりだけでなく、配当の再投資効果も含む「複利の力」によるもので、長期投資の重要性を改めて教えてくれます。

| 経過年数 | 投資元本累計 (万円) | 評価額合計 (万円) | 収益 (万円) |

| 5年 | 300 | 350 | 50 |

| 10年 | 600 | 820 | 220 |

| 15年 | 900 | 1580 | 680 |

| 20年 | 1200 | 2750 | 1550 |

| 25年 | 1500 | 4460 | 2960 |

| 30年 | 1800 | 6930 | 5130 |

| 35年 | 2100 | 10460 | 8360 |

| 40年 | 2400 | 15450 | 13050 |

| 45年 | 2700 | 22480 | 19780 |

| 50年 | 3000 | 32330 | 29330 |

VTIの配当タイミングと直近の配当

VTIは四半期に一度、年4回の配当金が支払われます。この配当金は、構成銘柄から得られる配当や利子などが原資となっています。米国のETFは「分配金」ではなく「配当金」という表現を使いますが、投資家にとっては定期的なキャッシュフローとなります。(※想定レート1ドル=150円、直近の配当額は想定値に基づき算出しています。)

| 支払月 | 1口あたり配当 (JPY) |

| 1月 | 0 |

| 2月 | 0 |

| 3月 | 112 |

| 4月 | 0 |

| 5月 | 0 |

| 6月 | 105 |

| 7月 | 0 |

| 8月 | 0 |

| 9月 | 120 |

| 10月 | 0 |

| 11月 | 0 |

| 12月 | 165 |

| 年間合計 | 502 |

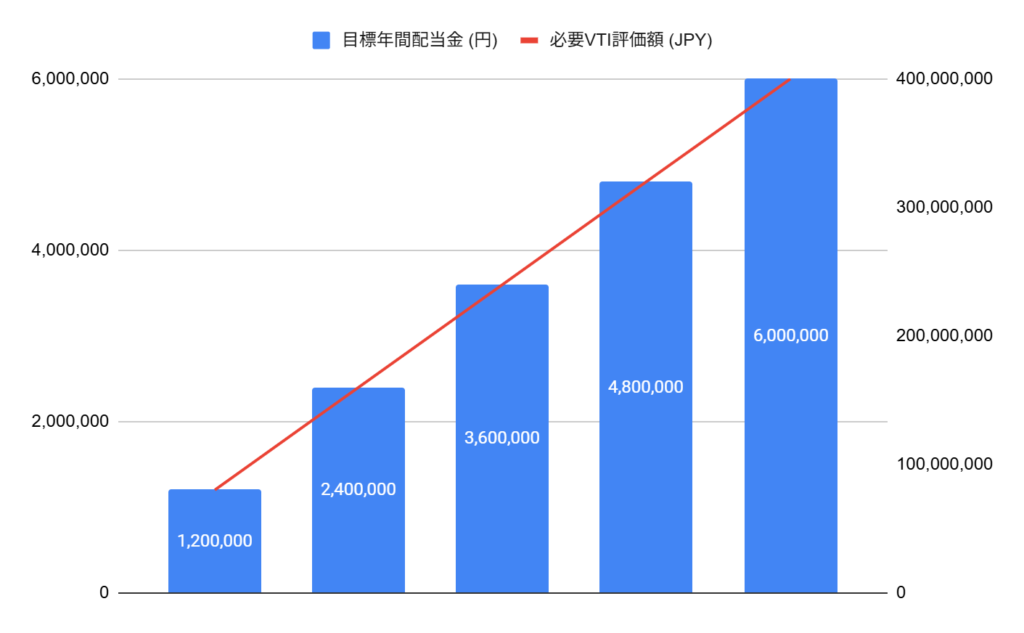

VTIで配当金生活は可能か?

VTIの配当利回りは比較的低いですが、成長率が高いため、資産形成期には再投資効果が期待できます。しかし、配当金生活(FIRE)を目的とする場合、一定の年間配当利回り(ここでは想定1.5%)を前提に、目標とする生活費を得るために必要なVTIの保有口数と総資産額を試算する必要があります。(※想定配当利回り1.5%、1ドル=150円で計算しています。)

| 目標月間配当金 (円) | 目標年間配当金 (円) | 必要VTI評価額 (JPY) |

| 100,000 | 1,200,000 | 80,000,000 |

| 200,000 | 2,400,000 | 160,000,000 |

| 300,000 | 3,600,000 | 240,000,000 |

| 400,000 | 4,800,000 | 320,000,000 |

| 500,000 | 6,000,000 | 400,000,000 |

VTIとよく比較される指数・ETFは?

VTIを検討する際、投資家が必ず比較するのがS&P500に連動するETFや、全世界株式に連動するETFです。S&P500(VOOなど)は米国大型株500社に集中しているのに対し、VTIは約4,000銘柄と分散性が高い点が特徴です。また、全世界株式(VTなど)は新興国を含むことで、分散性をさらに高めています。

| 項目 | VTI | VOO (S&P500) | VT (全世界株) |

| 連動指数 | CRSP US Total Market Index | S&P 500 Index | FTSE Global All Cap Index |

| 投資対象 | 米国株式市場全体(約4,000銘柄) | 米国大型株500社 | 全世界の株式(約9,000銘柄) |

| 経費率 | 0.03% | 0.03% | 0.07% |

| 分散性 | 高い(小型株も含む) | 中程度(大型株中心) | 非常に高い(世界中) |

| 成長性 | 米国市場全体の成長 | 米国優良大型株の成長 | 全世界経済の平均成長 |

| 為替リスク | あり(米ドル建て) | あり(米ドル建て) | あり(米ドル建て) |

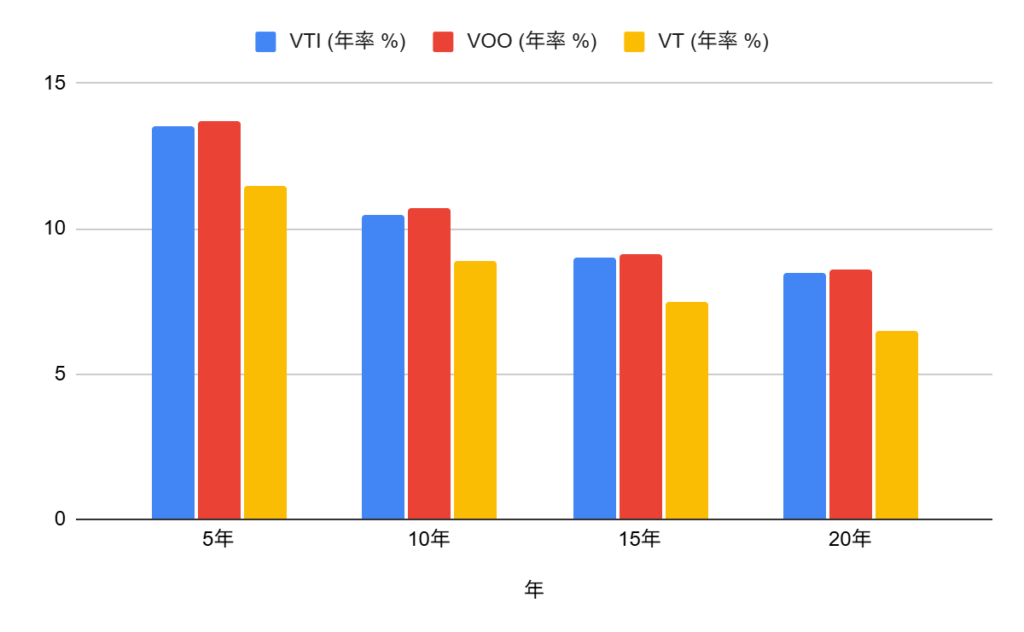

VTIよく比較される指数・ETFとの成長率比較

過去20年間のパフォーマンスを比較すると、米国市場の優位性が明確にわかります。特にITバブル崩壊後の長期間にわたり、VTIはS&P500(VOO)とほぼ同等の高いリターンを記録し、全世界株(VT)を大きく上回ってきました。これは、米国のイノノベーションと経済成長が世界の市場を牽引してきた結果です。(※想定値に基づき、配当再投資後のトータルリターンで計算しています。)

| 期間 | VTI (年率 %) | VOO (年率 %) | VT (年率 %) |

| 5年 | 13.5 | 13.7 | 11.5 |

| 10年 | 10.5 | 10.7 | 8.9 |

| 15年 | 9.0 | 9.1 | 7.5 |

| 20年 | 8.5 | 8.6 | 6.5 |

VTIと合わせてポートフォリオに加えたほうがいいETFは?

VTIは単体で強力な「コア」資産となりますが、市場全体が下落した際の変動を抑えるため、あるいは米国以外の成長を取り込むために、他の資産クラスや地域を「サテライト」として加えるのがプロの常套手段です。特に、米国以外の先進国・新興国市場をカバーするETFや、債券ETFを加えることで、ポートフォリオ全体のリスク分散効果が高まります。

| ETF名 | ティッカー | 投資対象 | 組み合わせる理由 |

| 先進国株 | VEA | 米国を除く先進国 | 米国以外の成長を取り込む。地域分散。 |

| 新興国株 | VWO | 新興国の株式市場 | 高い成長期待のある市場への投資。 |

| 米国長期債券 | BND | 米国の総合債券市場 | 株式との値動きの相関が低く、市場下落時のクッション材となる。 |

| 高配当株 | VYM | 米国高配当株 | 定期的なキャッシュフローの強化。 |

FAQ(よくある質問)

- QVTIは積立NISAやiDeCoで買えますか?

- A

VTIそのものは買えませんが、VTIと同じ指数に連動する投資信託は積立NISA・iDeCoの対象商品として広く提供されています。

- QVTIのデメリットは何ですか?

- A

米国市場全体に集中しているため、米国経済が長期停滞した際にリターンが悪化するリスクがあります。また、全世界株ETFに比べて分散性が劣ります。

- QVTIはいつ買うのがベストですか?

- A

市場のタイミングを計るのはプロでも困難なため、「今だ」と思ったときから少額でも定期的に買い付けるドルコスト平均法が最も有効な戦略です。

- Q特定口座の税金はどうなりますか?

- A

日本居住者の場合、配当金(分配金)や売却益に対し、日本の所得税・住民税(合計約20%)が課税されます。配当金には米国での源泉徴収税10%もかかります。

- QVTIとVOO(S&P500)はどちらが良いですか?

- A

VTIは小型株を含む分散性、VOOは米国優良大型株への集中度が高い点が特徴です。過去リターンはほぼ同じですが、より幅広い分散を求めるならVTIが優位です。

- QVTIの最低投資金額はいくらですか?

- A

証券会社によりますが、多くのネット証券では1株単位から購入可能です。現在の株価が最低投資金額となります。

- Q株価が下がったときはどうすべきですか?

- A

VTIは長期の資産形成が目的です。株価下落は安く買い増せるチャンスと捉え、冷静に定期的な積立を継続することが重要です。

まとめ

VTIは、その超低コストな経費率と、米国株式市場全体を網羅する高い分散性から、個人投資家にとって、資産形成の「コア」として最も優秀なETFの一つです。市場の成長を享受するという、シンプルながら最も強力な投資戦略を可能にしてくれます。長期投資においては、複雑な知識よりも、継続する意志が最も重要です。

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。