この記事のポイント

SPYVの特徴

SPYV(SPDRポートフォリオS&P 500バリュー株式ETF)は、S&P500指数の構成銘柄のうち、バリュー株(割安株)に特化したETFです。ステート・ストリート・グローバル・アドバイザーズが運用し、経費率は驚異の0.04%と業界最安クラス。約400銘柄に分散投資し、安定したリターンを目指します。バリュー株はグロース株に比べ景気変動に強い傾向があり、長期投資家にとって魅力的な選択肢です。

特に、配当利回りは約2.2%(2025年4月時点)と、S&P500全体を対象とするSPY(約1.3%)より高め。配当再投資を通じて複利効果を最大化できます。また、流動性が高く、取引が容易な点も特徴です。バリュー株は市場が過熱する局面で下落リスクが比較的小さいため、守りのポートフォリオを構築したい投資家に適しています。

| 項目 | 詳細 |

|---|---|

| 運用会社 | ステート・ストリート・グローバル・アドバイザーズ |

| 経費率 | 0.04% |

| 構成銘柄数 | 約400銘柄 |

| 配当利回り | 約2.2%(2025年4月時点) |

| ベンチマーク | S&P 500バリュー指数 |

- 低コスト: 経費率0.04%は長期投資のコスト負担を大幅に軽減。

- 分散投資: 約400銘柄でリスク分散が図れる。

- 安定性: バリュー株中心で市場の下落局面に強い。

- 配当収入: 定期的な配当でキャッシュフローを確保可能。

SPYVの株価・推移・成長率(パフォーマンス)

※S&P500指数と比較

SPYVの株価は2000年の設定以来、堅調な成長を遂げています。2025年4月時点の株価は約48.45ドル。過去のリターンを振り返ると、ITバブル崩壊やリーマンショックを乗り越え、設定来の年平均リターンは約7%(配当込み)。グロース株主導の市場ではやや劣後するものの、安定感が光ります。

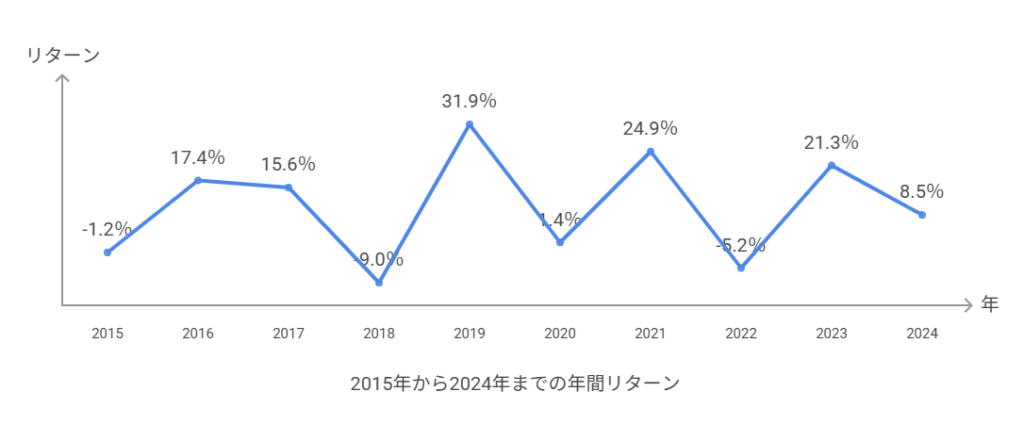

過去10年の年別リターンを以下にまとめます。2020年のコロナショックでは一時下落したものの、翌年には急回復。バリュー株の割安感が投資家の注目を集めました。

| 年 | リターン(配当込み) |

|---|---|

| 2015 | -1.2% |

| 2016 | 17.4% |

| 2017 | 15.6% |

| 2018 | -9.0% |

| 2019 | 31.9% |

| 2020 | 1.4% |

| 2021 | 24.9% |

| 2022 | -5.2% |

| 2023 | 21.3% |

| 2024 | 8.5%(予想) |

過去20年の平均リターンは約7.2%、標準偏差は約15%で、S&P500全体(約9%)よりやや低めですが、ボラティリティは抑えられています。バリュー株は景気回復期に強い傾向があり、2025年以降も金利環境次第でパフォーマンスが期待されます。長期投資家は、短期的な変動に惑わされず、複利効果を活用することが重要です。

SPYVのセクター構成

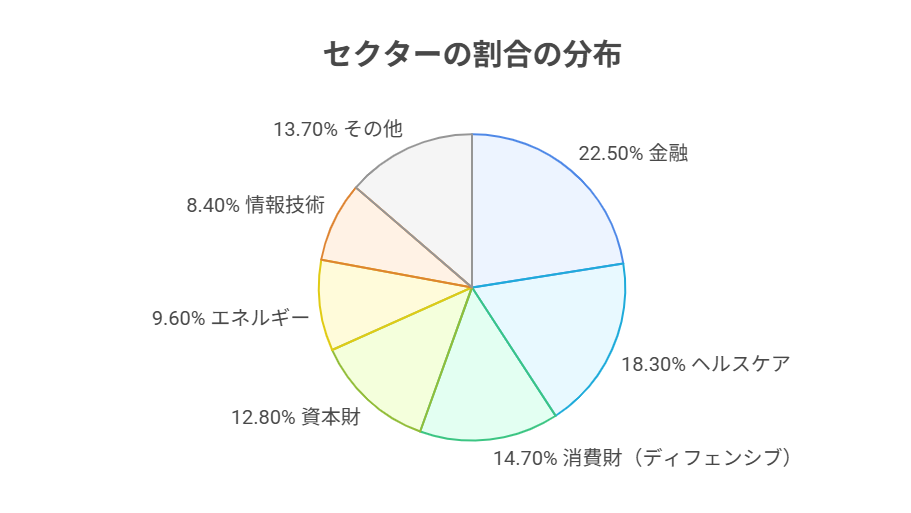

SPYVのセクター構成は、バリュー株の特性を反映し、金融やヘルスケア、消費財が中心です。2024年10月時点のセクター割合は以下の通り。グロース株が多い情報技術セクターの比率は低く、景気敏感セクターが厚めです。

| セクター | 割合 |

|---|---|

| 金融 | 22.5% |

| ヘルスケア | 18.3% |

| 消費財(ディフェンシブ) | 14.7% |

| 資本財 | 12.8% |

| エネルギー | 9.6% |

| 情報技術 | 8.4% |

| その他 | 13.7% |

金融セクターは銀行や保険会社が多く、安定した配当が魅力。ヘルスケアは高齢化社会を背景に需要が安定しており、バリュー株の中でも成長性が高い銘柄が含まれます。一方、情報技術はGAFAのような高PER銘柄が少なく、割安なハードウェア企業などが中心。この構成は、景気後退局面でも相対的に安定したパフォーマンスを発揮します。

セクターの分散度が高いため、単一業界のリスクが抑えられる点も強みです。投資家は、自身のポートフォリオにおけるセクター偏重を避けるため、SPYVの構成を基準にバランスを調整すると良いでしょう。

SPYVの構成銘柄

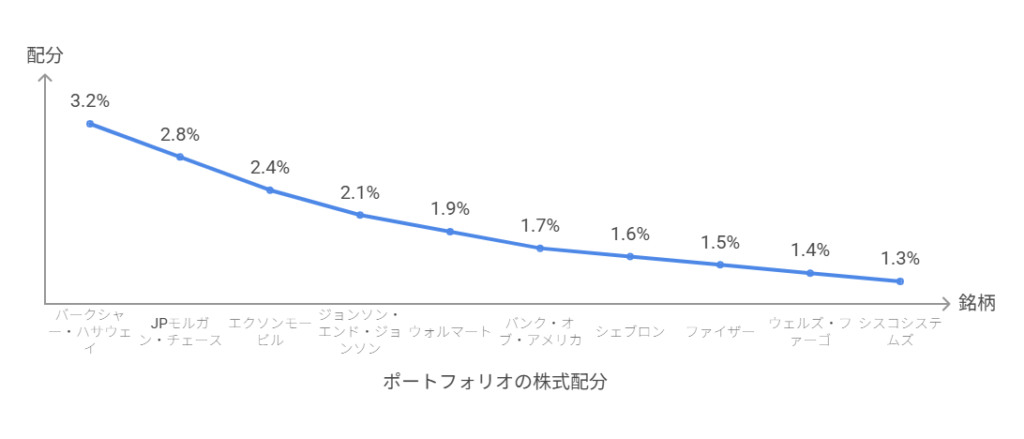

SPYVはS&P500のバリュー株約400銘柄で構成され、トップ10銘柄は全体の約20%を占めます。以下は2024年10月時点の上位銘柄。バークシャー・ハサウェイやJPモルガンなど、財務基盤が強固な企業が並びます。

| 銘柄 | 割合 |

|---|---|

| バークシャー・ハサウェイ | 3.2% |

| JPモルガン・チェース | 2.8% |

| エクソンモービル | 2.4% |

| ジョンソン・エンド・ジョンソン | 2.1% |

| ウォルマート | 1.9% |

| バンク・オブ・アメリカ | 1.7% |

| シェブロン | 1.6% |

| ファイザー | 1.5% |

| ウェルズ・ファーゴ | 1.4% |

| シスコシステムズ | 1.3% |

これらの銘柄は、市場が過熱する局面でも割安感を維持しやすく、配当を継続的に支払う企業が多いです。例えば、ジョンソン・エンド・ジョンソンは50年以上増配を続ける「配当貴族」。分散投資により、個別銘柄のリスクは最小限に抑えられます。

投資家は、SPYVを通じてこれらの優良銘柄に低コストでアクセス可能。個別株投資に比べ、手間をかけずにバリュー株の恩恵を受けられる点が魅力です。

SPYVに長期投資した場合のシミュレーション

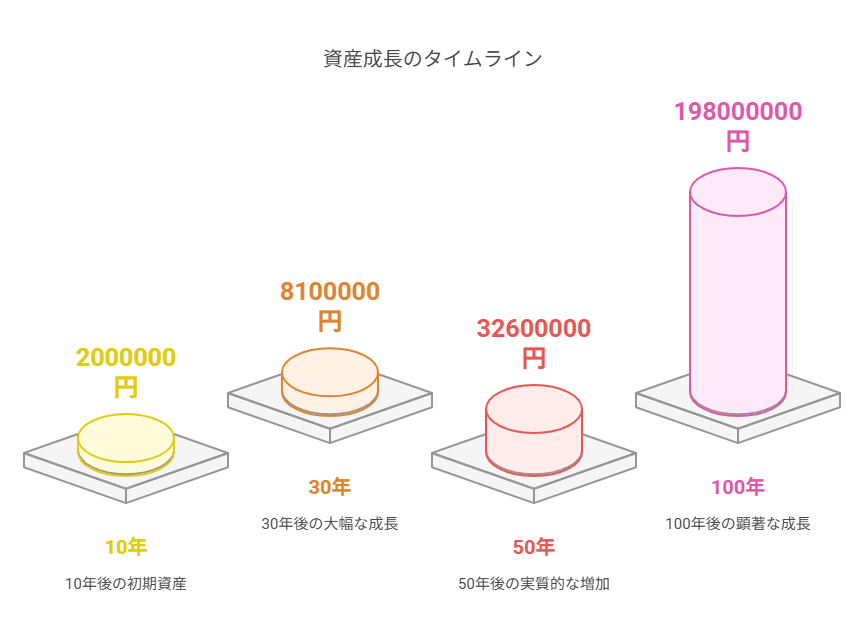

SPYVに100万円を投資した場合、100年後の資産額をシミュレーションします。過去20年の平均リターン7.2%、為替レートを1ドル=150円(2025年4月時点)、配当再投資を前提とします。複利計算式を用い、経費率0.04%を考慮した実質リターン7.16%で計算。

100年後の資産額は約1億9,800万円(税引き前)。年率7.16%の複利効果は、長期では驚異的な成長をもたらします。以下はマイルストーンごとの資産推移。

| 年数 | 資産額(円) |

|---|---|

| 10年 | 2,000,000 |

| 30年 | 8,100,000 |

| 50年 | 32,600,000 |

| 100年 | 198,000,000 |

為替変動やインフレを考慮すると、実際の購買力は異なる可能性がありますが、長期投資の威力は明らか。定期的な積立投資を組み合わせれば、さらに資産拡大が期待できます。投資家は、短期的な市場ノイズを無視し、時間を味方につける戦略が重要です。

SPYVの配当タイミングと直近の配当

SPYVは年4回(3月、6月、9月、12月)に配当を支払います。2024年の1株当たり配当は約1.08ドル。為替レート1ドル=150円で計算すると、1株当たり年間配当は約162円。直近の四半期配当(2024年12月)は0.27ドル(約40.5円)でした。

| 配当月 | 1株当たり配当(円) |

|---|---|

| 3月 | 40.5 |

| 6月 | 40.5 |

| 9月 | 40.5 |

| 12月 | 40.5 |

配当は再投資することで複利効果を高められます。配当利回り2.2%は、S&P500全体より高く、安定したキャッシュフローを提供。為替変動による影響を軽減するため、円高時に買い増す戦略も有効です。投資家は、配当金を生活費に充てるか、再投資して資産拡大を目指すかを選択できます。

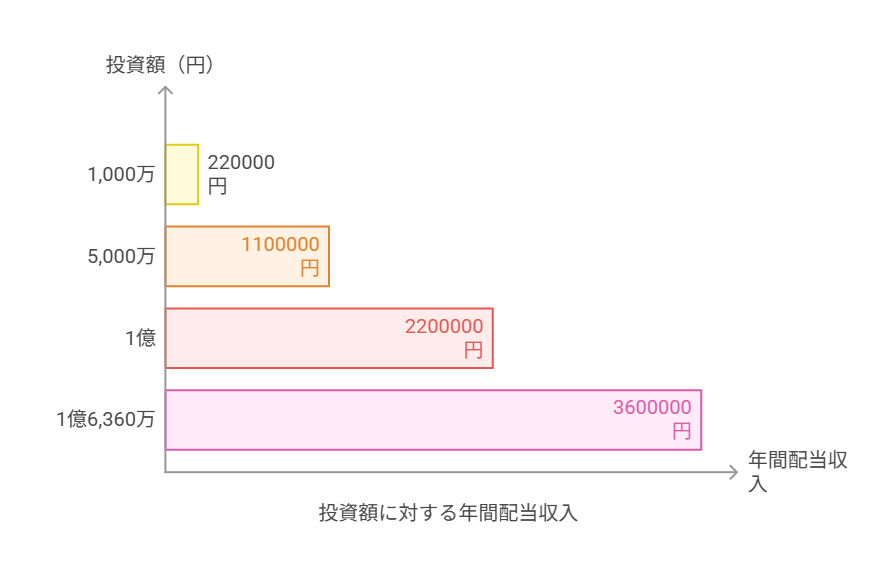

SPYVで配当金生活は可能か?

配当金生活を目指す場合、月30万円(年360万円)の配当収入を得るには、どの程度の投資が必要かシミュレーションします。SPYVの配当利回り2.2%、為替レート1ドル=150円、年間配当1株当たり162円を前提とします。

必要な投資額は約1億6,360万円(360万円 ÷ 2.2%)。株数に換算すると、約22,222株(1株48.45ドル=7,267.5円)。以下は投資額別の年間配当収入。

| 投資額(円) | 年間配当収入(円) |

|---|---|

| 1,000万 | 220,000 |

| 5,000万 | 1,100,000 |

| 1億 | 2,200,000 |

| 1億6,360万 | 3,600,000 |

現実的には、積立投資で徐々に資産を増やし、配当再投資で複利効果を活用する戦略が有効。税金や為替リスクを考慮し、余裕を持った計画が重要です。SPYVは安定した配当を提供するため、配当金生活の基盤として適しています。

SPYVとよく比較されるETFは?

VTV(バンガード・バリューETF)

経費率0.04%、構成銘柄約340、配当利回り2.4%。SPYVとほぼ同等の低コストで、S&P500よりやや広範なバリュー株を対象。金融やヘルスケアの比率が高く、SPYVと似た安定性を提供。SPYVより銘柄数が少ない分、集中度がやや高い。

IWD(iシェアーズ・ラッセル1000バリューETF)

経費率0.19%、構成銘柄約850、配当利回り2.0%。ラッセル1000指数のバリュー株を対象とし、SPYVより中小型株を含む。経費率が高い点がデメリットだが、分散性は高い。市場環境次第でSPYVを上回る可能性も。

SPYD(SPDRポートフォリオS&P500高配当株式ETF)

経費率0.07%、構成銘柄80、配当利回り4.5%。高配当株に特化し、配当収入を重視する投資家向け。金融や不動産の比率が高く、景気敏感性はSPYVより強い。安定性より配当を優先する場合に選択肢となる。

SPYVと合わせてポートフォリオに加えたほうがいいETFは?

SPYVはバリュー株に特化しているため、ポートフォリオのバランスを取るには以下のようなETFを組み合わせるのがおすすめです。

| ETF | 特徴 |

|---|---|

| SPYG | S&P500グロース株ETF。経費率0.04%、情報技術セクター中心。バリューとグロースのバランスを取る。 |

| VEA | 先進国(米国除く)株式ETF。経費率0.05%、欧州や日本株に投資。地域分散を図る。 |

| BND | 米国総合債券ETF。経費率0.03%、債券でリスクを軽減。市場下落時のクッション役。 |

組み合わせ例

- SPYV(40%)+SPYG(30%)+VEA(20%)+BND(10%):成長性と安定性を両立し、債券でリスクを抑える。

- SPYV(50%)+SPYD(30%)+BND(20%):配当収入を重視しつつ、債券で守りを固める。

グロース株や国際株を加えることで、市場環境の変化に対応しやすくなります。債券は下落相場でのバッファーとして機能。投資家は、リスク許容度や目標に応じて比率を調整すると良いでしょう。

SPYVのETF Score (ETFのおすすめ度)

- 成長性:過去5年の平均リターン(キャピタルリターン)をもとに算出

- 配当リターン:過去5年の平均配当利回りをもとに算出

- 運用コスト:経費率をもとに算出

- リスク分散度:投資対象銘柄数・セクター分散度をもとに算出

- 安定性:過去5年の平均騰落率をもとに算出

※各指標は当サイトにおける基準で設定

まとめ

SPYVは、低コストでバリュー株に投資できるETFとして、長期投資家にとって魅力的な選択肢です。金融やヘルスケアを中心としたセクター構成、約400銘柄の分散投資、2.2%の配当利回りが特徴。過去20年の平均リターンは7.2%と安定感があり、100年後の複利効果は資産を劇的に増やします。配当金生活には1億6,000万円以上の投資が必要ですが、積立と再投資で現実的な目標に。SPYGやVEA、BNDとの組み合わせで、バランスの取れたポートフォリオを構築可能です。市場の変動に惑わされず、時間を味方につけた投資戦略が成功のカギです。

他の人気ETFの記事はこちら

FANG+は今後も伸びるのか。PER・PBR・営業キャッシュフローから考えてよう

この記事のポイント FANG+は、AI・クラウド・半導体・広告・サブスクの主要分野を押さえており、売上高や営業キャッシュフロー、OCFマージンも高水準の企業に効率よく投資可能 PER・PBRは高めでも…

DVYとは?米国高配当株に絞ったETF。インカム・キャピタルの両取りができる初心者にもおすすめのETF

この記事のポイント DVYは高配当株ETFで、利回り3.5%、経費率0.38%。公益事業・金融セクター中心で安定志向 過去10年で年平均成長率7.6%。S&P500(13.4%)やNASDAQ…

NOBLとは?S&P500の配当貴族に絞って投資ができる優良ETF

この記事のポイント NOBLは25年以上連続増配の企業に投資するETFで、安定性と配当成長が強み。 過去10年のCAGRは8%、下落局面ではS&P 500やNASDAQ 100より耐性高い。 …

USOIとは?毎月配当型の原油価格の変動に連動するETF。玄人向けの商品

この記事のポイント USOIは原油ベースの高配当ETN。月次配当とカバードコール戦略が魅力 過去のパフォーマンスは年平均2.8%で、S&P500やNASDAQ100に比べ成長率は控えめだが配当…

SPHDとは?米国のS&P500指数に含まれる銘柄から、高配当かつ低ボラティリティの50銘柄を選び抜いたETF

この記事のポイント 高配当(4.5%)と低ボラティリティを両立、公益事業・金融中心の50銘柄で安定性抜群。 過去10年で年平均リターン7.2%、下落局面でも配当がクッションに。 約9,500万円投資で…

PFFとは?優先株に投資するETF。毎月配当型のETFで安定した配当収益を得れる

この記事のポイント PFFは優先株ETFで、6.3%の配当利回りと月次配当が魅力。 金融セクター80%超の構成で、金利動向に敏感な点に注意。 10年リターンは約5%。成長よりインカムゲイン重視の投資家…

SDIVとは?世界中の高配当株に投資する毎月配当型のETF。配当生活は可能か?

この記事のポイント SDIVは約11%の配当利回りで、毎月配当が得られ、キャッシュフローを重視する投資家に最適。 100銘柄に均等加重で投資し、米国や新興国を含む地域リスクの軽減が特徴。 約4700万…

XYLDとは?配当金生活を狙えるS&P500に投資する毎月配当型のETF

この記事のポイント XYLDはS&P 500にカバードコール戦略を組み合わせ、約9~12%の高配当を実現。 株価成長は控えめだが、下落相場での耐性と毎月分配が魅力。 セクター分散が効き、テクノ…

QYLDとは?毎月配当型のETF。インカム重視の投資家におすすめ!配当金生活を目指そう

この記事のポイント QYLDはカバードコール戦略で高分配(年10~12%)と低ボラティリティを実現。インカム重視の投資家に最適。 株価成長率は0.66%と低いが、分配金再投資で50年で資産33倍の可能…

VTEBとは?少し特殊な米国地方債に投資するETF。毎月配当金が得つつ、資金を避難させる先として最適

この記事のポイント VTEBは米国地方債ETF。経費率0.05%、利回り3.1%で税免除メリット。 10年平均成長率0.8%、騰落率±2.5%。株式ETFより低リスク。 毎月配当でキャッシュフロー安定…

【SOXS】半導体セクターに特化した3倍レバレッジのインバースETF。短期トレードに特化

この記事のポイント 半導体セクターの3倍インバースETF。短期トレードに特化し、経費率1.03%、配当利回り2.5%。 過去5年平均リターン-48.1%。2022年+45.8%だが、長期保有はで不向き…

【EWG】ドイツの株式市場に投資するETF。大型株および中型株を中心に構成(iShares MSCI Germany ETF)

この記事のポイント EWGはドイツ市場に特化したETFで、自動車や金融セクターの強みを低コストでポートフォリオに追加可能。 過去の平均リターン6.8%、配当利回り2.03%で、長期投資と安定収入を両立…

【MBB】米国の住宅ローン担保証券(MBS)に投資するETF。債券の中でも利回り重視の投資に向く

この記事のポイント MBBは低コスト(経費率0.06%)で毎月分配金を提供するMBS特化の債券ETF。安定性とインカム収益が魅力 過去10年リターンは1.15%、S&P500(12.8%)やN…

【SCHB】米国株式市場全体に分散投資するETF。低コストで大型・中型・小型株を網羅し、長期投資向け

この記事のポイント SCHBは経費率0.03%、2,500銘柄で米国市場98%をカバーし、初心者にも最適。 過去15年で年平均10.5%のリターン。小型株の成長性と大型株の安定性を両立。 S&…

【IAU】金価格に連動する低コストETF。GLDと同様に金現物を保有し、インフレヘッジや安全資産として活用

この記事のポイント 経費率0.25%で金価格に連動するETF。リスク分散やインフレヘッジに最適で、流動性と信頼性が高い。 過去10年で年平均7.6%。S&P500やNASDAQ100より低いが…

【SCHG】米国の大型成長株に特化したETF。低コストでハイテク企業中心の成長ポートフォリオ

この記事のポイント SCHGは低コストで米国大型成長株に投資でき、長期的な資産成長を追求する投資家に最適 過去の株価推移や成長率(年平均15%のリターン)から、今後も高いリターンと安定性を見いだせる …

【IWB】iShares Russell 1000 ETF|米国の大型株に投資するETF。ラッセル1000指数連動で、S&P500よりやや銘柄範囲が広い

この記事のポイント 米国の大型・中型株約1,000銘柄をカバーし、低コストで分散投資が可能 テクノロジーや金融など多様なセクター構成で、リスク分散 過去の株価推移や配当実績から、長期投資に適した安定感…

【MUB】米国の地方債(ミュニシパルボンド)に投資するETF

この記事のポイント MUBは連邦税免税の地方債ETF。低リスクかつ安定したリターンを提供し、ポートフォリオの基盤に最適 毎月分配型の配当により、定期収入や複利効果による資産成長を目指せる 経費率0.0…

【COWZ】米国農業関連株ETF|高キャッシュフロー銘柄に特化したETF

この記事のポイント フリーキャッシュフロー重視。財務健全な米国企業に投資。市場変動に強く、長期的な資産成長を狙える 月次配当で安定収入を確保しつつ、過去平均13%のリターンでインフレを上回る資産拡大を…

【MDY】S&P400(米国中型株)に投資するETF

この記事のポイント MDYは米国の中型企業に投資するETFで、大型株より高い成長力と小型株より安定性を兼ね備えている 過去20年の平均リターン約8-9%と、分散投資によるリスク低減で、資産形成に適した…

【IWR】米国の中型株に投資するETF。成長ポテンシャルと安定性のバランスが取れたミッドキャップに注目

この記事のポイント 米国中型株に分散投資でき、成長性と安定性を両立。低コストで長期投資に最適 四半期配当で安定収入、過去10年平均リターン10.2%で資産拡大を期待できる VTIやIXUSと組み合わせ…

【IVE】S&P500構成銘柄のうちバリュー株に特化したETF

この記事のポイント iシェアーズ S&P 500 バリューETF(IVE)は、低コストでバリュー株に投資し、安定性と成長性を両立 金融・ヘルスケア中心のセクター構成と約1.8%の配当利回りで、…

【SPYG】S&P500構成銘柄のうち成長株に特化したETF。ハイテク比率が高く、成長期待を重視する投資家向け

SPYGのETF Score (ETFのおすすめ度) 成長性:過去5年の平均リターン(キャピタルリターン)をもとに算出 配当リターン:過去5年の平均配当利回りをもとに算出 運用コスト:経費率をもとに算…

【VNQ】米国REITに投資するETF。不動産セクター全体をカバー

VNQのETF Score (ETFのおすすめ度) 成長性:過去5年の平均リターン(キャピタルリターン)をもとに算出 配当リターン:過去5年の平均配当利回りをもとに算出 運用コスト:経費率をもとに算出…

【BIL】満期1年未満の米国短期国債に投資するETF|SPDRブルームバーグ1-3ヶ月TビルETF

BILのETF Score (ETFのおすすめ度) 成長性:過去5年の平均リターン(キャピタルリターン)をもとに算出 配当リターン:過去5年の平均配当利回りをもとに算出 運用コスト:経費率をもとに算出…

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。