この記事のポイント

ベナーサイクルとは?

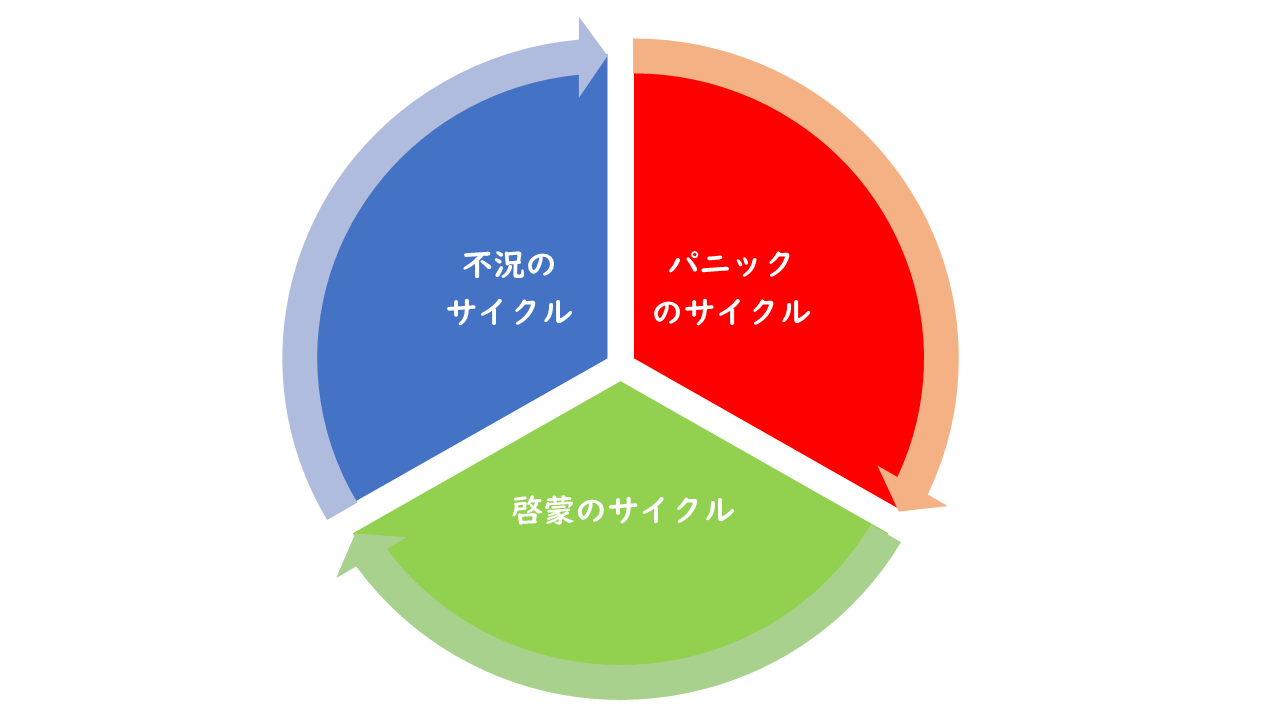

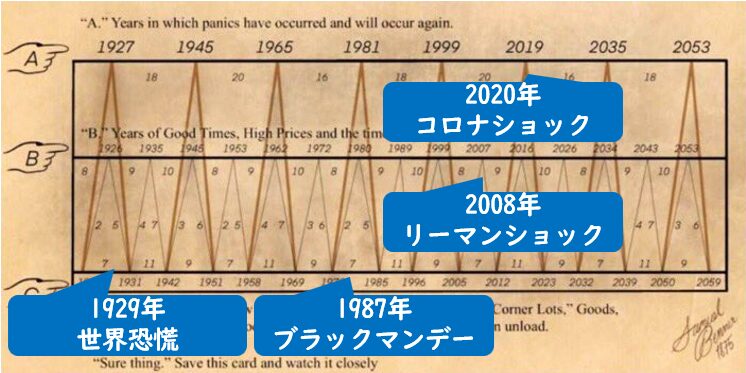

ベナーサイクルは、1875年にサミュエル・ベナーによって考案された、市場サイクルを分析するためのチャートです。このチャートは、1924年から2059年までの期間を対象としており、3つの主要なフェーズで構成されています。過去に数々の的中をさせてきており、注目されています。

ベナーサイクルの特徴

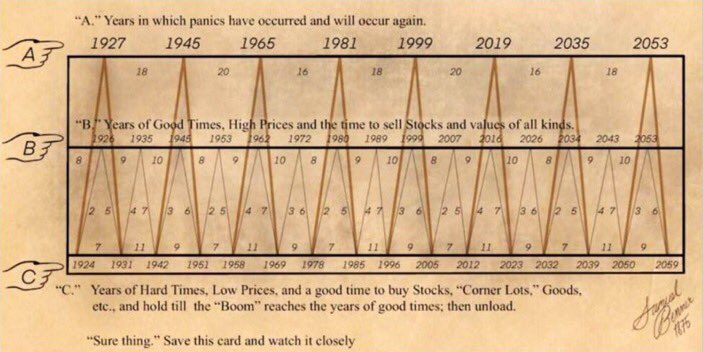

ベナーサイクルは、一定の周期で経済が好景気と不景気を繰り返すとする理論です。このサイクルは啓蒙、パニック、不況という3つのフェーズを持ち、特定の年数ごとにこれらのフェーズが訪れるとされています。

- 啓蒙のサイクル

- パニックのサイクル

- 不況のサイクル

ベナーサイクルによると、啓蒙の時期は通常8〜9年続き、その後にパニックが訪れ、約1年続くとされています。その後、不況の時期が4〜5年続き、再び繁栄の時期に移行するとされています。

ベナーサイクルは、特に農産物と鉄鋼市場の価格変動に強く洞察をもっています。ベナーサイクルの作成者のベナーはこれらの市場における価格の変動を分析し、経済全体のサイクルを予測しようとしました。

ベナーの理論は、その後の経済学者や投資家に影響を与えました。ベナーサイクルは、19世紀末から20世紀初頭の経済予測において広く用いられ、現代でも一部の市場予測に影響を与え続けています。

1832年にオハイオ州で生まれで農夫です。農夫なのに経済に関する深い洞察を出すというのはすごいですよね。

彼の主張としては「経済は、太陽黒点活動や惑星の運行といった天文学的な要因によって影響を受け、約60年の周期で繁栄と不況を繰り返す」というもの。難しいのですが、とりあえず60年周期で経済サイクルが回るということを覚えておけば大丈夫です。

彼の生涯は、農業と商業活動が中心だったとのこと。自身の農場経営を通じて、収穫量や市場価格の変動が定期的に繰り返されることを観察し、これを基にして経済活動全般が周期的なリズムに従っていると考え、1875年に「Benner’s Prophecies of Future Ups and Downs in Prices」という書籍を出版。(5000円超えの書籍で日本語版はなさそうです。)

ベナーサイクルの3つのフェーズの特徴

啓蒙のサイクルとは

啓蒙のサイクルは、経済が拡大し、成長が持続する時期。この時期には、技術革新や社会の変革、そして経済的な成功が見られることが特徴です。多くの場合、このサイクルは景気の拡大期に対応しており、投資家にとって有望な期間とされます。

啓蒙のサイクルの特徴

- 経済成長:GDPの成長率が高く、失業率が低下し、企業の利益が増加します。この時期には、消費者信頼感が高まり、消費が増加します。

- 技術革新:新しい技術や産業の発展が進み、これが経済成長をさらに後押しします。例えば、インターネット革命やスマートフォンの普及などが啓蒙のサイクルに該当します。

- 投資の増加:企業や個人投資家がリスクを取りやすくなり、株式市場や不動産市場に積極的に投資が行われます。株価が上昇し、資産価格が全般的に高くなります。

- 社会が楽観主義的になる:経済の安定と成長に対する楽観的な見方が広まり、人々の生活水準が向上します。

啓蒙のサイクルの注意点

啓蒙のサイクルの終わりに近づくと、バブルが形成されることがあり、過度な投資や借金が問題となる可能性があります。これが次のパニックのサイクルのきっかけとなります。

パニックのサイクルとは

パニックのサイクルは、経済の過熱やバブルが崩壊し、急激な経済の後退が始まる時期です。この時期には、金融危機や市場の急激な下落が起こり、経済が大きく揺れ動くことが特徴です。

パニックのサイクルの特徴

- バブル崩壊:資産価格が急落し、株式市場や不動産市場での価値が急激に減少します。過去の例としては、1929年のウォール街の大暴落や2008年のリーマン・ショックが挙げられます。

- 金融リスクの増加:銀行や金融機関が経済ショックにより破綻するリスクが高まり、信用収縮が起こります。これにより、企業や個人が資金を借り入れにくくなります。

- 失業数の増加:経済活動が縮小することで、企業がコスト削減を図り、リストラや採用の抑制が進み、失業率が急上昇します。

- 市場の混乱:市場参加者が不安に駆られて一斉に資産を売却しようとするため、市場のボラティリティが高まります。この時期には、金融市場全体が不安定になり、投資家にとって非常に困難な状況となります。

パニックのサイクルの注意点

パニックのサイクルは、急激な不況や景気後退を引き起こす可能性があり、経済の安定を脅かします。このサイクルが深刻化すると、社会全体に大きな影響を与え、不況のサイクルへと移行することになります。

不況のサイクルとは

不況のサイクルは、経済の低迷が続く時期で、失業率の高止まりや消費の停滞が特徴です。この時期には、政府や中央銀行が景気を回復させるために様々な対策を講じますが、経済の回復には時間がかかることが多いです。

不況のサイクルの特徴

- 経済活動の低迷:経済全体の生産や消費が落ち込み、企業の業績が悪化します。特に製造業や輸出産業が大きな打撃を受けます。

- 失業率の高まり:パニックのサイクルで増加した失業者数が高止まりし、長期間にわたり多くの人々が職を見つけられない状態が続きます。これにより、消費がさらに落ち込みます。

- デフレ圧力の増加:消費者需要が低迷し、物価が下落するデフレが発生することがあります。これにより、企業の収益が圧迫され、さらに経済が悪化する悪循環に陥ります。

- 政策対応策が講じられる:政府は景気刺激策や金融緩和政策を打ち出しますが、効果が現れるまでに時間がかかることが多いです。また、財政赤字や債務の増大が問題となることもあります。

不況のサイクルの注意点

不況のサイクルが長引くと、社会全体に広範な影響を及ぼし、経済構造の変化や社会不安の高まりを招く可能性があります。このサイクルから抜け出すためには、構造改革や新たな成長産業の創出が必要とされます。

ベナーサイクルの活用

ベナーサイクルチャートの読み方

ベナーサイクルチャートは、先ほど紹介した3つの主要なフェーズと、それぞれのフェーズの特徴を視覚的に表現しています。チャートの読み方は、以下の通りです。

- 横軸:時間軸

- 縦軸:市場動向

- 線(三角形の線):市場全体の動き

線が上向きであれば、市場は上昇傾向にあることを示し、線が下向きであれば、市場は下落傾向にあることを示します。

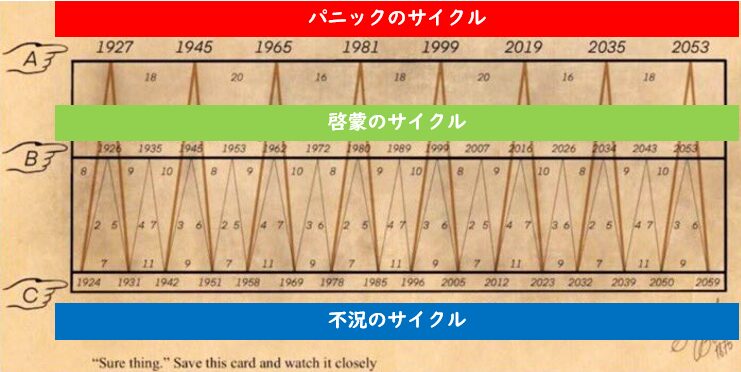

ベナーサイクルチャートにおける3つのフェーズ

パニックのサイクル、啓蒙のサイクル、不況のサイクルはこちらの通り。常にこの3つのフェーズを行ったり来たりと繰り返し、株式市場は動いていきます。

例えば、一番左の三角形を見てみましょう。1924年に株を買っていれば、1927年までは増え続け、そこからは1931年まで下がり続ける。1931年を底に1935年までは増えていくということを示しています。

ベナーサイクルチャートが過去に的中させてきたイベント

1929年はパニックのサイクルの終盤であり、市場下落が予想されいました。

実際に、1929年10月24日にウォール街で大規模な株価暴落が発生し、世界恐慌へと突入しました。

1987年は啓蒙のサイクルの終盤であり、市場調整が予想されていました。

実際に、1987年10月19日にニューヨーク証券取引所で史上最大の下落率を記録するブラックマンデーが発生しました。

2008年はパニックのサイクルの終盤であり、経済危機が予想されていました。

実際に、2008年9月にリーマン・ブラザーズが破綻し、世界的な金融危機が発生しました。

2020年は啓蒙のサイクルの終盤であり、市場調整が予想されていました。

実際に、2020年3月に新型コロナウイルス感染症の流行が拡大し、世界的な株価暴落が発生しました。

ベナーサイクルと日本株に関して

日本株式市場においても、的中させてきたイベントがあります。

1980年代後半の日本のバブル経済における株価のピークと一致しています。

1989年に日経平均株価が史上最高値を記録し、その後急激に下落しました。

この動きは、ベナーサイクルが予測したパターンと一致しています。

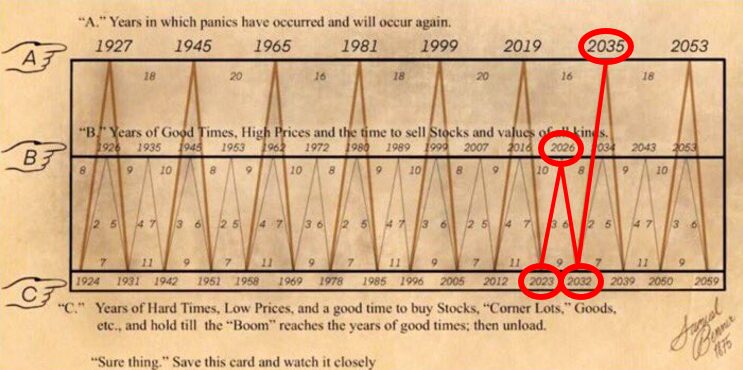

ベナーサイクルによる今後の株式市場予想

- 2023年から2026年にかけては、株価が伸びるのでホールドを

- 2026年で一旦利確

- 2032年からは株を買いましし、2035年まではホールド

そんな感じがベルーナサイクルチャートを見るとわかることです。

2026年においては利確したほうがいいということですね。

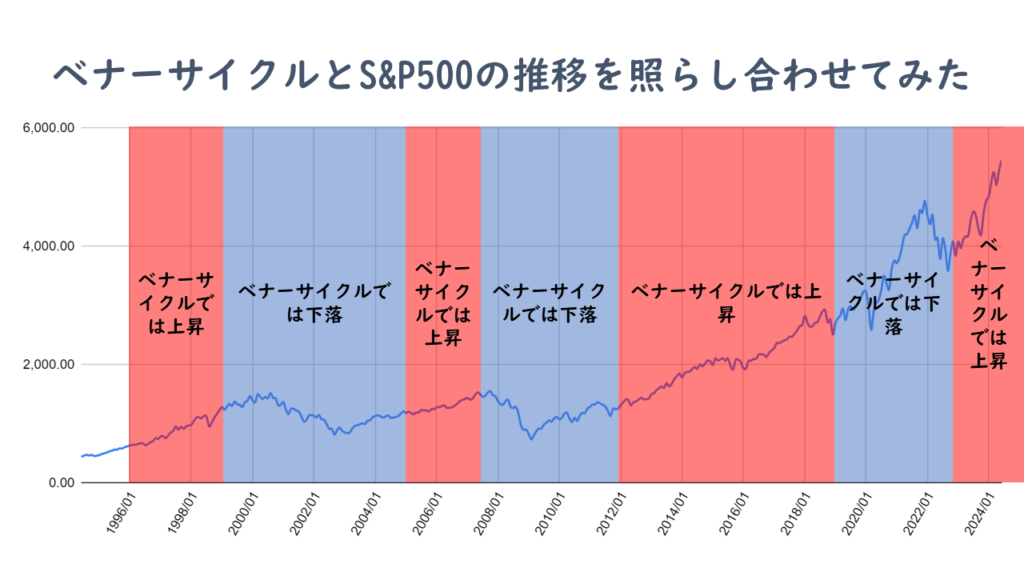

ベナーサイクルとS&P500の推移を照らし合わせてみた

1996年からのS&P500の値動きとベナーサイクルをあわせてみると、結構的中していることがわかります。直近は周期がややずれている感じもありますが、大きな下落がおきるという意味では2020年の下落も的中しています。

2023年からはベナーサイクル通りに上昇傾向になっています。

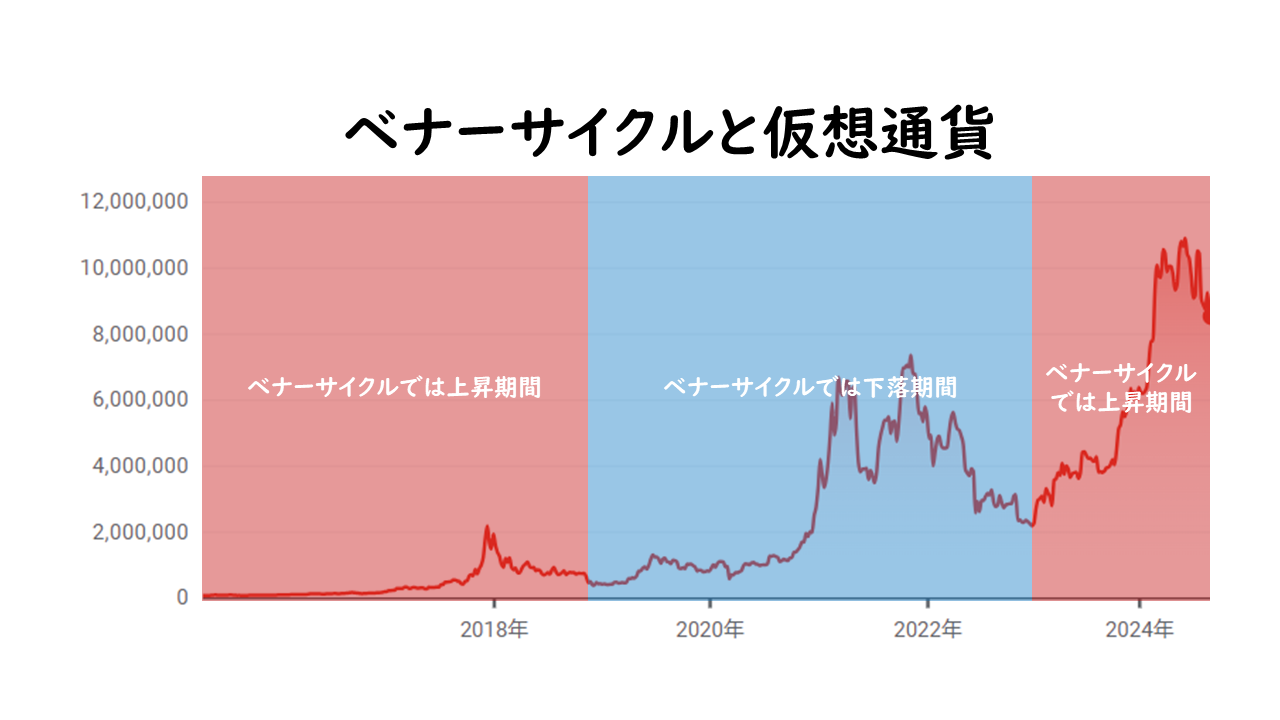

ベナーサイクルと仮想通貨

仮想通貨(ビットコイン)のチャートとベナーサイクルを照らし合わせて見ました。仮想通貨は最近でてきたものでもあるため、さすがに一致度は低くなっています。

ベナーサイクルを活用する際の注意点

長期的視点と短期的視点の混同をしないこと

ベナーサイクルは、長期的な市場のトレンドを予測するためのツールとして使用されることが多いですが、これを短期的な投資決定にそのまま適用するのはリスクが伴います。サイクル理論は、長期の平均的な動向を示すものであり、短期的な市場の変動を正確に予測することは難しいと考えることをおすすめします。

市場の複雑性が過小評価されていること

現代の金融市場は、ベナーが理論を提唱した19世紀と比べてはるかに複雑で、多くの要因が絡み合っています。経済政策、グローバルな経済連携、技術革新など、多岐にわたる要因が市場に影響を与えます。ベナーサイクルだけを頼りにすると、これらの複雑な要因を過小評価してしまうリスクがあるため、参考程度にすることをおすすめします。

あくまでも過去のデータに基づくものであること

ベナーサイクルは、過去の市場データを基にして作られたものです。過去のデータは未来を予測するうえで有用ですが、過去が必ずしも未来を完全に反映するわけではありません。市場の構造が変化し、新しい要因が現れることで、サイクルが予測する通りに市場が動かないことがあります。

経済的・政治的要因を加味できていない

ベナーサイクルは、主に経済の自然循環に基づいていますが、現代の市場は政治的な要因や政策の変動にも大きく左右されます。中央銀行の政策、政府の財政政策、地政学的リスクなど、これらの要因が市場に大きな影響を与えることがあるため、ベナーサイクルだけでは十分ではないことが多いです。

サイクルの遅延・ズレがあること

ベナーサイクルは、予測が数年単位でずれることがあります。サイクルの理論通りに市場が動かない場合、予測と現実の間にズレが生じる可能性があるため、その点も考慮に入れる必要があります。

ベナーサイクルは、長期的な市場トレンドを理解するための興味深いツールですが、他の分析手法や現代の経済環境を考慮に入れたうえで活用することをおすすめします。サイクル理論を投資の主要な判断基準にするのではなく、参考程度に使い、複数のアプローチを組み合わせてリスクを最小限に抑えましょう。

ベナーサイクルに関してのよくある質問

- Qベナーサイクルは、将来の株価を正確に予測できるのでしょうか?

- A

ベナーサイクルは、過去の市場データを基にした経験則であり、将来の株価を100%正確に予測することはできません。株式市場は、様々な要因によって影響を受けるため、予測の精度を高めるためには、他の情報も総合的に判断する必要があることを覚えておきましょう。

- Qベナーサイクルは、どの程度信頼できる理論なのですか?

- A

過去の市場データを分析すると、ある程度の周期性が見られることは事実ですが、市場は常に変化しており、過去の経験則が将来も必ずしも当てはまるとは限りません。そのため、ベナーサイクルを盲信せず、あくまで一つの参考情報として活用することが重要です。

- Qベナーサイクルは、株式市場だけでなく、債券市場や商品市場など、他の資産クラスにも適用できるのでしょうか?

- A

ベナーサイクルは、株式市場の分析のために開発された理論ですが、他の資産クラスにも一定程度適用できる可能性があります。しかし、各資産クラスには特有の特性があるため、一概に同じサイクルが当てはまるわけではありません。

- Qベナーサイクルは、個別銘柄の株価予測にも利用できるのでしょうか?

- A

ベナーサイクルは、市場全体の動向を捉えるための理論であり、個別銘柄の株価予測にはあまり適していません。個別銘柄の株価は、企業業績や業界動向など、様々な要因によって大きく左右されます。

- Qベナーサイクルは、移動平均線やRSIなどのテクニカル指標と組み合わせて利用することは可能でしょうか?

- A

ベナーサイクルは、市場の長期的なトレンドを捉えるのに対し、テクニカル指標は、短期的な価格変動を分析するのに適しています。両者を組み合わせることで、より精度の高い売買シグナルを得られる可能性があります。

まとめ

ベルーナサイクルは、100年以上も前に作られたものなのにも関わらず、的中率の高いチャートです。

ただし、あくまでも過去のデータに基づいた推測であり、必ずしも将来の市場動向を正確に予測できるわけではないため使用には注意が必要です。

ベナーサイクルを賢く活用することで、長期的な資産形成を目指しましょう。

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。