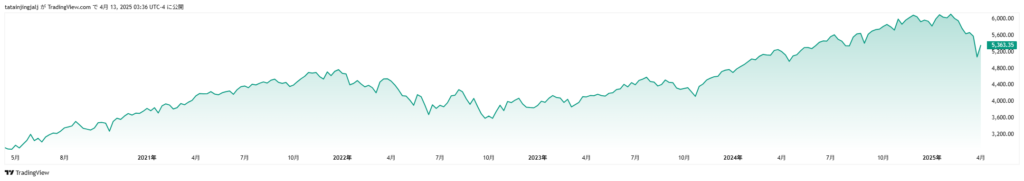

最高値を更新し続けるS&P500

2025年にはいってからは調整局面に入っていますが、2024年、指数は5500ポイントを突破し、市場は活気に満ち溢れていました。

でも、ちょっと冷静になって考えてみると、気になる点が一つ。

株価がこんなに急上昇しているのに、企業の利益、つまり1株当たり利益(EPS)は同じペースで伸びていないのです。

この株価の上昇、ホントに企業の成長に見合ってるんでしょうか? それとも、どこかで過熱してるだけ?

今、PER(株価収益率)は20倍を超えていて、過去の平均である16〜18倍と比べると、かなり高めです。

一方で、EPSの成長率は、コロナ後の急回復を除けば、年5〜7%くらいで推移しています。

このギャップ、投資家としては見逃せませんよね。株価が企業の利益を大きく上回る状況は、歴史を振り返っても何度かありました。たとえば、2000年のドットコムバブルでは、PERが30倍を超えた時期もありましたが、EPSが追いつかず、結局大きな調整がやってきました。

今の市場は、この上昇をどこまで正当化できるのか。過剰な楽観ムードに流されていないか。この記事では、S&P500の株価とEPSの関係をしっかり掘り下げ、その背景や今後のリスクを考えてみます。

株価とEPSの関係性とは?

株価の動きを理解するのに、シンプルだけど大事な式があります。

それは、

株価 = EPS × PER

この式、めっちゃ基本だけど、株価がどうやって決まるかをバッチリ表してるんです。

- EPSは「1株当たり利益」、つまり企業が1株あたりどれだけ稼いでるかの指標

- PERは「株価収益率」で、投資家がその利益に対してどれくらいのプレミアムを払ってるかを示す指標

たとえば、EPSが10ドルでPERが20倍なら、株価は200ドルって計算です。

EPSがグンと伸びれば、株価も自然と上がります。 実際、S&P500の長期的な株価上昇って、EPSの安定した成長に支えられてきたんです。1950年代から今まで、S&P500のEPSは年平均で約6%くらい成長してて、株価もそれに合わせて上がってきました。

一方、PERは「市場の期待」や「経済環境」に左右されるもの。PERが上がるってことは、投資家が将来の成長にめっちゃ期待してるか、金利が低くて他にいい投資先がないときなんです。たとえば、2008年の金融危機後、ゼロ金利が続いたから、PERはジワジワ上昇。みんな債券や預金より株式に飛びつきました。でも、金利が上がると、PERは縮こまりがち。なぜなら、安全な資産の利回りが上がれば、株式の魅力がちょっと下がっちゃうから。

この式を見ると、株価がEPS以上に上がるには、PERが膨らむしかないんですよね。今のS&P500は、まさにその状況。EPSの成長が年5〜7%くらいなのに、株価はPERの拡大で10%以上も跳ね上がる年も。

S&P500の過去と現在の比較

過去20年を振り返って、株価とEPSの成長率を比較してみましょう。

以下の表は、2004年から2024年までのデータをまとめたものです。

| 年 | S&P500指数 | EPS(ドル) | EPS成長率(%) | PER(倍) |

|---|---|---|---|---|

| 2004 | 1211.92 | 58.55 | – | 20.7 |

| 2009 | 1115.10 | 50.97 | -13.0 | 21.9 |

| 2014 | 2058.90 | 102.31 | 8.3 | 20.1 |

| 2019 | 3230.78 | 139.34 | 6.4 | 23.2 |

| 2024 | 5500.00 | 196.00 | 7.1 | 28.1 |

(注:EPS成長率は前年比)

この表を見ると、EPSは長期的には安定して伸びてるけど、株価の伸びはそれより明らかに大きい。特に2020年以降、コロナ禍での急落とその後の急回復が目立ちます。2020年のEPSは一時110ドル台まで落ち込みましたが、2021〜2024年にかけてグンと回復。一方、株価は2020年の底値(2200ポイント)から約2.5倍に跳ね上がりました。

過去20年のEPSの平均成長率は約6.2%、株価の年平均成長率は約8.5%。この差は、PERの拡大がカバーしてるんです。2004年のPERは20.7倍だったのが、2024年には28.1倍に跳ね上がってます。歴史的な平均PER(16〜18倍)と比べると、現在の水準はかなり高い。

コロナ後の急回復は、企業の業績が予想以上に強かったのもあるけど、市場のムードや外部環境もデカい要因。

なぜ株価がEPS以上に上がっているのか?

実は、いくつかの要因が絡み合ってるんです。

まず、金融緩和と低金利。2020年のコロナショック後、各国の中央銀行は金利をゼロ近くまで下げ、市場にお金をジャブジャブ流しました。これで投資家は、債券や預金より株式にドカンと資金を突っ込んだんです。低金利だと、将来の利益を割り引く「割引率」が下がるから、PERがグンと膨らむ。これはバリュエーションが拡大する典型的なパターン。

次に、AIやテック銘柄への期待。特に「マグニフィセント7」(アップル、マイクロソフト、アマゾン、アルファベット、テスラ、NVIDIA、メタ)への熱狂がすごい。2023〜2024年、AIブームでNVIDIAの株価は3倍近くになり、S&P500全体をグイグイ引っ張りました。この7銘柄、S&P500の時価総額の30%近くを占めてるんです。でも、彼らのEPS成長率は確かにスゴいけど、株価の上がり方はそれを遥かに超えてる。市場が「AIが未来を変える!」と前のめりになってる証拠ですね。

さらに、インデックス投資の資金流入も見逃せません。S&P500のETFや投資信託に毎月何十億ドルも流入してて、これが需給を歪めてるんです。インデックスは時価総額加重だから、すでにデカいテック銘柄に資金が集中。結果、株価がEPS以上にグングン上がっちゃう。この現象、過去のバブル期にも似た雰囲気がありました。

| 要因 | 影響 |

|---|---|

| 金融緩和・低金利 | PER拡大、株式への資金流入増加 |

| AI・テック銘柄の期待 | 特定銘柄の株価急騰、指数押し上げ |

| インデックス資金流入 | 需給の歪み、時価総額上位銘柄の過熱 |

この3つが合わさって、株価はEPSをガンガン追い越してるんです。

今後のリスクと調整の可能性

株価がEPSを大きく上回る状況、めっちゃワクワクするけど、ちょっと怖い部分もあります。もしこのギャップが埋まらなかったら、どうなるのか。いくつかリスクを整理してみましょう。

まず、EPS成長の鈍化。今、S&P500のEPSは年7%くらいで伸びてますが、経済が減速したり、インフレが再燃したりすると、企業の利益が伸び悩む可能性があります。たとえば、2022年のインフレ高騰時、EPS成長は一時4%台まで鈍化しました。もしEPSが停滞して、PERが今の28倍のままなら、株価の上昇もストップ。もっと悪い場合、市場が「期待ハズレ」と判断して、株価がドカンと下がるかも。

次に、金利上昇と量的引き締め(QT)。金利が上がると、PERは圧縮されやすいんです。なぜなら、債券の利回りが上がれば、投資家は株式より安全な資産に目移りするから。過去を振り返ると、1987年や2000年の調整局面では、金利上昇がPER縮小の引き金になりました。

歴史的に、EPSと株価の乖離が大きい時期の後って、だいたい調整が入ってます。以下は過去の例をまとめた表。

| 時期 | PERピーク | その後の調整(下落率) |

|---|---|---|

| 1987年(ブラックマンデー) | 23倍 | -20% |

| 2000年(ドットコムバブル) | 30倍 | -49% |

| 2008年(金融危機) | 20倍 | -57% |

今、PERが28倍ってことは、過去のピークに近い水準。別に明日クラッシュするって話じゃないけど、調整の可能性は頭に入れておきたいですよね。

投資家としてどう向き合うべきか?

株価がEPSをガンガン追い越してる今、投資家としてはどう立ち回ればいいのか。いくつかポイントを整理してみます。

まず、短期的なバリュエーション調整に備えること。PERが28倍って高めなのは事実だから、市場が急に冷え込む可能性はゼロじゃない。ポートフォリオに現金や債券を少し多めに持っておくと、調整時に安く株を拾えるチャンスになります。無理に全額突っ込むより、余裕を持たせるのが賢いかも。

次に、EPS成長が強いセクターに分散。テック株は確かに魅力的だけど、ヘルスケアや消費財、エネルギーなんかもEPSが安定して伸びてます。たとえば、ヘルスケアセクターは2020〜2024年のEPS成長率が年8%超。一方、テックのPERは30倍超えだけど、ヘルスケアは20倍以下なんてことも。こういう割安で成長してるセクターを混ぜると、リスクが減ります。

最後に、積立投資やドルコスト平均法の力を借りること。バリュエーションが高い時期って、タイミングを見極めるのムズいですよね。そんなとき、毎月コツコツ積み立てるのは超有効。株価が高くても安くても一定額買うから、長期で見れば平均コストが抑えられる。過去20年、S&P500にドルコスト平均法で投資してた人は、年平均7〜8%のリターン叩き出してます。

| 投資法 | メリット |

|---|---|

| 現金ポジション確保 | 調整時の買い場に備えられる |

| セクター分散 | テック依存のリスク軽減 |

| ドルコスト平均法 | 市場の上下に左右されない安定投資 |

まとめ

S&P500の株価がEPSを大きく上回る状況、めっちゃ興味深いですよね。株価は企業の利益(EPS)と市場の期待(PER)の掛け算で動くけど、今はPERの拡大が株価をグイグイ押し上げてる。過去20年のデータを見ると、EPSは年6%くらいでコツコツ成長してるのに、株価は8%超のペース。このギャップは、金融緩和、AIブーム、インデックス投資の資金流入が作り出してるんです。

でも、この状況、ずっと続くわけじゃない。EPSが鈍化したり、金利が上がったりすると、PERが縮こまって株価が調整するリスクはあります。過去のバブルや調整局面を見ても、乖離が大きすぎる時期の後は、だいたい市場が冷静になるタイミングが来る。

投資家としては、短期の調整に備えつつ、EPS成長の強いセクターに分散したり、積立でコツコツ投資したりするのが賢い立ち回り。市場の熱気に乗っかるのも楽しいけど、データと歴史をちゃんと見ながら、バランス取って進みたいですよね。S&P500の未来、どんな展開になるか、引き続き注目です!

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。