CNNの「Fear & Greed Index」は、投資家の恐怖(Fear)と貪欲さ(Greed)を数値化したユニークな指標です。市場の過熱感や冷え込みを把握するのに役立ち、投資判断の参考になります。この記事では、構成要素である7つの指標(Market Momentum、Stock Price Strength、Stock Price Breadth、Put and Call Options、Market Volatility、Safe Haven Demand、Junk Bond Demand)を詳細に解説します。それぞれの見方や解釈、数値の基準を学び、市場心理を読み解くスキルを身につけましょう。

Fear & Greed Indexとは?

Fear & Greed Indexは、投資家の心理状態を0~100のスコアで表すツールです。0に近いほど「極端な恐怖」、50が「中立」、100に近いほど「極端な貪欲」を示します。この指数は、7つの指標を組み合わせることで、市場全体のムードを数値化。投資家が過剰に楽観的か悲観的かを把握するのに役立ちます。

各指標は異なる視点から市場を分析し、総合スコアに反映されます。以下で、7つの指標を1つずつ詳しく見ていきましょう。

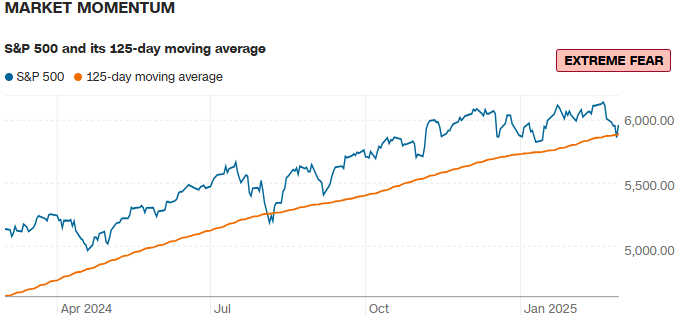

指標1:Market Momentum(市場モメンタム)

概要

Market Momentumは、市場全体の勢いを測定します。具体的には、S&P 500指数の現在値が過去125日間の移動平均と比べてどれだけ乖離しているかを示します。勢いが強いか弱いかを把握する指標です。

計算方法

S&P 500の終値が125日移動平均を上回ると「Greed」、下回ると「Fear」と判断されます。乖離の大きさがスコアに影響します。

見方と解釈

- 数値が高い場合(Greed): 市場が上昇トレンドにあり、勢いが強い。投資家が積極的に買いを進めている状態。

- 数値が低い場合(Fear): 市場が下降トレンドに転じ、勢いが弱まっている。売りが優勢な可能性。 例えば、2020年3月のコロナショックでは勢いが急落し、Fear寄りに。

基準値

過去2年間のデータで正規化され、極端な乖離(±10%以上など)が「極端なGreed/Fear」とされます。

投資への活用

勢いが強すぎる(極端なGreed)場合は過熱感に注意し、逆に急落(極端なFear)時は買い場と捉えるのも一手です。

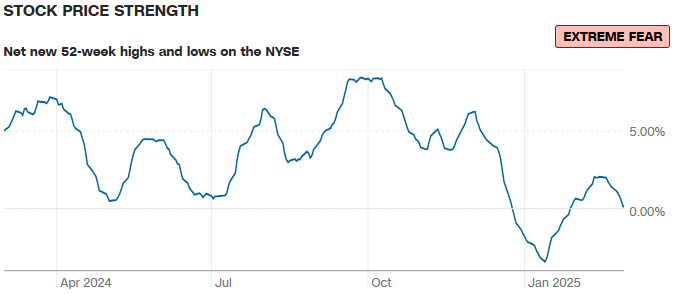

指標2:Stock Price Strength(株価の強さ)

概要

Stock Price Strengthは、株価が52週高値に近い銘柄と52週安値に近い銘柄の数を比較します。市場全体の強さを示す指標です。

計算方法

ニューヨーク証券取引所(NYSE)の銘柄のうち、52週高値を更新する銘柄数と安値を更新する銘柄数をカウント。比率が高いほど「Greed」に。

見方と解釈

- 数値が高い場合(Greed): 高値更新銘柄が多く、市場が力強い。

- 数値が低い場合(Fear): 安値更新銘柄が増え、弱気ムードが広がっている。 2021年のテック株ブームでは、この指標がGreed寄りに。

基準値

高値更新銘柄が安値更新銘柄を大幅に上回ると「極端なGreed」、逆なら「極端なFear」。

投資への活用

高値更新銘柄が多い時期はトレンドに乗る戦略、安値更新が増える局面は慎重に。

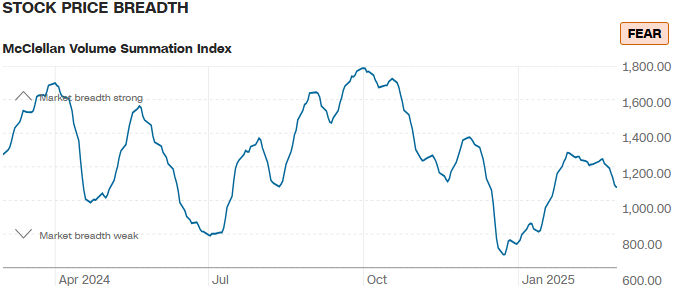

指標3:Stock Price Breadth(株価の幅)

概要

Stock Price Breadthは、市場の「幅」を測定します。上昇銘柄数と下降銘柄数の比率を基に、市場全体の参加度を評価します。

計算方法

NYSEの「上昇銘柄数」を「下降銘柄数」で割った比率を使用。比率が高いほど「Greed」に。

見方と解釈

- 数値が高い場合(Greed): 多くの銘柄が上昇し、市場全体が活況。

- 数値が低い場合(Fear): 下降銘柄が優勢で、市場の広がりが乏しい。

基準値

比率が2:1以上で「Greed」、1:2以下で「Fear」が目安。

投資への活用

幅広い銘柄が上がる局面は強気相場のサイン、逆に狭まるとトレンド転換の可能性。

指標4:Put and Call Options(プットとコールオプション)

概要

Put and Call Optionsは、オプション市場の動向を反映します。プット(売り)とコール(買い)の取引量比率から、投資家のリスク選好度を測定。

計算方法

プットオプションの取引量をコールオプションで割った比率。プットが多いと「Fear」、コールが多いと「Greed」。

見方と解釈

- 数値が高い場合(Fear): プットの需要が高く、投資家が下落に備えている。

- 数値が低い場合(Greed): コールが優勢で、上昇期待が強い。

基準値

過去1年の平均から乖離が大きい場合、「極端なFear/Greed」に。

投資への活用

プット/コール比率が極端に高い時は底値のサイン、逆に低い時は天井の可能性。

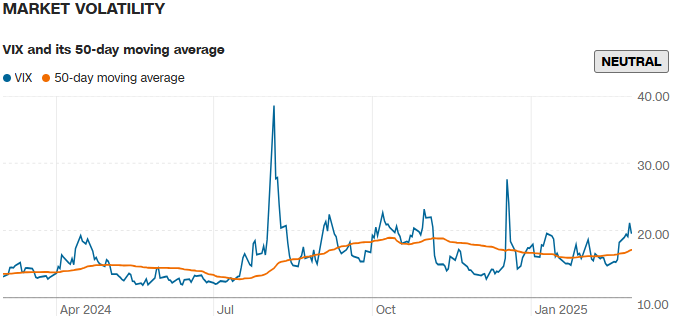

指標5:Market Volatility(市場ボラティリティ)

概要

Market Volatilityは、市場の変動性を測定します。VIX(恐怖指数)を用いて、投資家の不安度を反映。

計算方法

VIXの現在値と50日移動平均を比較。高ければ「Fear」、低ければ「Greed」。

見方と解釈

- 数値が高い場合(Fear): 変動が激しく、投資家がリスクを避ける傾向。

- 数値が低い場合(Greed): 市場が安定し、楽観ムード。

基準値

VIXが30以上で「極端なFear」、15以下で「Greed」。

投資への活用

VIX急上昇時はバーゲンハントのチャンス、低すぎる時は過信に注意。

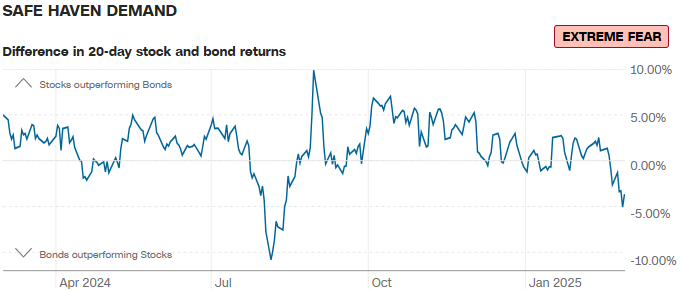

指標6:Safe Haven Demand(安全資産需要)

概要

Safe Haven Demandは、安全資産(国債)とリスク資産(株式)の需要バランスを示します。

計算方法

米国10年国債とS&P 500のリターン差を測定。国債が優勢なら「Fear」、株式なら「Greed」。

見方と解釈

- 数値が高い場合(Fear): 国債への逃避が進み、リスク回避ムード。

- 数値が低い場合(Greed): 株式が選好され、楽観的。

基準値

過去20日間の平均との比較で乖離が大きい場合に極端と判断。

投資への活用

安全資産需要が高まる局面は様子見、低い時はリスクオン戦略を。

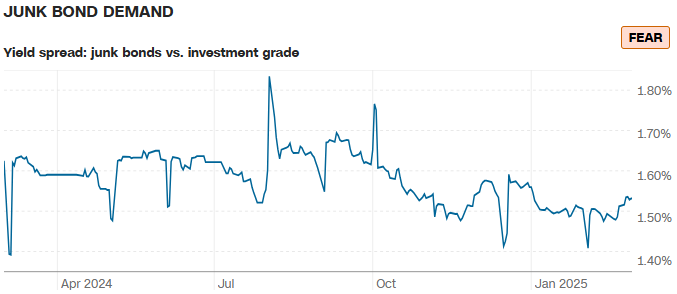

指標7:Junk Bond Demand(ジャンク債需要)

概要

Junk Bond Demandは、低格付け債(ジャンク債)と高格付け債の需要差を測定。リスク選好度を反映します。

計算方法

ジャンク債と投資適格債のスプレッド(利回り差)を比較。スプレッドが狭いと「Greed」、広いと「Fear」。

見方と解釈

- 数値が高い場合(Greed): ジャンク債が買われ、リスクを取る姿勢が強い。

- 数値が低い場合(Fear): スプレッドが拡大し、安全志向に。

基準値

スプレッドが過去平均より大幅に狭い/広い場合に極端とされる。

投資への活用

スプレッド縮小時はリスク資産に注目、拡大時は守りを固める。

各指標の見方と解釈のポイント

7つの指標を総合的に見ることで、市場心理の全体像が浮かび上がります。

- Market Volatilityが高いのにSafe Haven Demandが低い: 一時的なパニック売りで、底値の可能性。

- Stock Price Breadthが狭く、Market Momentumが強い: 一部の大型株だけが牽引し、持続性に疑問。 スコア全体が50近辺なら様子見、極端(0や100に近い)なら行動のタイミングです。

Fear & Greed Indexを投資にどう活かすか

Fear & Greed Indexは「逆張り」のヒントを与えてくれます。過去の例では、2008年金融危機(極端なFear)で底値を拾った投資家が大きなリターンを得ました。一方、2021年のGreedピークでは利確が賢明でした。

具体策として:

- 極端なFear(0~20): 割安株を仕込む。

- 極端なGreed(80~100): 利益確定を検討。 日々のチェックでトレンドを掴み、感情に流されない判断を。

まとめ

Fear & Greed Indexの7指標を理解すれば、市場の「感情」を数値で捉えられます。Market Momentumで勢いを、Stock Price Breadthで広がりを、Market Volatilityで不安をチェック。まずは毎日スコアを確認し、投資に活かす習慣をつけてみましょう。

投資歴は数十年。数々の市場の暴落と回復の経験から、インデックス投資を中心にしつつ、道楽で個別株への投資をするコアサテライト戦略で運用するのが基本スタイル。焦らずにのんびりゆったり資産形成中。